Направления совершенствования инвестиционной политики страховой компании

Теоретические основы инвестиционной политики страховой компании

Понятие и значение инвестиционной политики страховой компании

Инвестиционная политика страховая компания

Любые инвестиции связаны с инвестиционной деятельностью предприятия, которая представляет собой процесс обоснования и реализации наиболее эффективных форм вложений капитала, направленных на расширение экономического потенциала предприятия. Для осуществления инвестиционной деятельности предприятия вырабатывают инвестиционную политику. Эта политика является частью стратегии развития предприятия и общей политики управления прибылью. Она заключается в выборе и реализации наиболее эффективных форм вложения капитала с целью расширения объема операционной деятельности и формирования инвестиционной прибыли.

Уровень развития инвестиционной политики организации зависит от особенностей инвестиционной политики государства, поэтому на ее формирование оказывают влияние факторы, сдерживающие инвестиционную активность российской экономики. К ним относятся:

относительно высокий уровень инфляции;

достаточно высокий уровень налогов;

неполное финансирование государственных инвестиционных программ;

недостаток собственных средств у организаций для обновления основного капитала и трудности в получении коммерческих кредитов из-за неустойчивого их финансового положения и высоких процентов ставок;

высокий инвестиционный риск .

Рынок побуждает страховых компаний принимать участие в операциях коммерческого характера, проводить активную инвестиционную деятельность, используя свои резервные фонды, помимо оказания сугубо страховых услуг и в результате даёт дополнительные импульсы развитию экономики. Инвестиционная деятельность страховщика, как и любого другого инвестора, регулируется Федеральным законом от 25 февраля 1999 г. № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений". Из-за специфики страховой деятельности помимо норм закона размещение страховщиками временно свободных средств регулируется также положениями Закона РФ "Об организации страхового дела в Российской Федерации" и Правилами размещения страховщиками страховых резервов (утвержденными приказом Минфина России от 8 августа 2005 г. № 100н).

Возможности страховой компании по участию в инвестиционном процессе определяются ее инвестиционным потенциалом, т.е. совокупностью денежных средств, временно или относительно свободных от страховых обязательств и используемых для инвестирования с целью получения дохода. Реализация инвестиционного потенциала страховой компании представляет собой процесс инвестирования страхового фонда и собственного капитала .

Инвестиционный потенциал составляет ту часть финансового потенциала, которая остается после вычета расходов на ведение дела, заемных средств и страховых выплат. Если объемы указанных вычетов увеличиваются в большей степени, чем рост объема страхового фонда и собственного капитала, то может сложиться ситуация, когда при увеличении финансового потенциала страховой компании ее инвестиционный потенциал уменьшается. На практике существуют организации, у которых при большом финансовом потенциале инвестиционный потенциал невелик.

На инвестиционный потенциал влияет множество факторов:

объем собираемых страховых премий;

структура страхового портфеля;

убыточность или прибыльность страховых операций;

условия государственного регулирования формирования страховых фондов;

сроки страховых договоров;

объем собственных средств.

Основой финансовой устойчивости страховщиков является наличие у них оплаченного уставного капитала и страховых резервов, а также система перестрахования. Для обеспечения своей платежеспособности страховщики обязаны соблюдать нормативные соотношения между активами и принятыми ими страховыми обязательствами. Методика расчета этих соотношений и их нормативные размеры устанавливаются Федеральной службой России по надзору за страховой деятельностью.

Финансы страховщика обеспечивают его деятельность по оказанию страховой защиты. Денежный оборот страховых организаций включает в себя два относительно самостоятельных денежных потока: оборот средств, обеспечивающих страховую защиту, и оборот средств, связанный с организацией страхового дела. При этом оборот средств, обеспечивающих страховую защиту проходит два этапа: на первом этапе формируется и распределяется страховой фонд, на втором - часть средств в страховом фонде инвестируется с целью получения прибыли.

Страховой фонд формируется путём аккумуляции страховых платежей, которые определяются на основе тарифных ставок.

Принципиальное отличие процесса реализации страховой услуги от аналогичного процесса в других видах предпринимательства состоит в том, что обычное предприятие первоначально осуществляет определенные вложения в организацию производства товаров (услуг) и получает оплату от потребителей после того, как услуга уже фактически оказана или товар стал собственностью покупателя, тогда как в страховании картина обратная. Здесь клиент фактически авансирует страховщика, так как страховой взнос, представляющий для страхователя плату за страховую услугу, уплачивается обычно в начале срока действия договора страхования. Реализация же страховой услуги со стороны страховщика может осуществляться в течение длительного времени.

Указанная особенность реализации страховой услуги позволяет сформулировать два вывода. Первый: характер движения финансовых ресурсов в страховании ведет к тому, что в распоряжении страховщика в течение некоторого срока оказываются временно свободные от обязательств средства, которые могут быть инвестированы в целях получения дополнительного дохода. Второй: инвестирование страховщиком таких временно свободных средств должно достаточно жестко регулироваться со стороны государства, поскольку страхователи объективно лишены возможности контролировать, насколько умело страховая компания распорядится предоставленными ей средствами и не поставит ли она под угрозу выполнение обязательств по договорам страхования.

Размещение страховых резервов должно осуществляться страховщиками на условиях диверсификации, возвратности, прибыльности и ликвидности.

Принцип возвратности в полной мере распространяется как на активы, покрывающие страховые резервы, так и на свободные активы. Данный принцип подразумевает максимально надежное размещение активов, обеспечивающее их возврат в полном объеме.

Принцип ликвидности гласит: общая структура вложений должна быть такова, чтобы в любое время были в наличии ликвидные средства или капитальные вложения, без труда обращаемые в ликвидные средства. Иными словами, страховая компания в любой момент времени должна иметь в наличии сумму средств, обеспечивающую выплату страхователям оговоренных договором сумм в пределах установленных сроков.

Принцип диверсификации вложений служит распределению инвестиционных рисков, которые преследуют каждого инвестора, на различные виды вложений и тем самым большей устойчивости инвестиционного портфеля страховщика. Согласно этому принципу, не должно допускаться превалирование какого-либо вида вложений над другими. Структура вложений капитала не должна быть однобокой, не должна допускаться региональная концентрация капитала, необходимо избегать вложений средств в направлении одного дебитора.

Прибыльность вложений гласит: активы должны размещаться при обеспечении названных выше принципов с учетом ситуации на рынке капиталовложений и при этом приносить постоянный и достаточно высокий доход. Другими словами, страховщики в своей инвестиционной деятельности при управлении средствами страховых резервов должны обеспечивать высокую рентабельность вложений, позволяющую сохранить реальную стоимость вложенных средств в течение времени инвестирования, и в случае необходимости иметь возможность легко и быстро реализовать размещенные активы.

Правила размещения страховщиками страховых резервов утверждены приказом Министерства финансов Российской Федерации от 22.02.99 № 16н. Эти правила устанавливают требования к активам, принимаемым в покрытие (обеспечение) страховых резервов.

Виды активов, принимаемых в покрытие страховых резервов:

государственные ценные бумаги Российской Федерации (прошедшие государственную регистрацию и имеющие регистрационный номер, если иное не предусмотрено законодательством Российской Федерации);

государственные ценные бумаги субъектов Российской Федерации (прошедшие государственную регистрацию и имеющие регистрационный номер, если иное не предусмотрено законодательством РФ);

муниципальные ценные бумаги (прошедшие государственную регистрацию и имеющие регистрационный номер, если иное не предусмотрено законодательством Российской Федерации);

векселя банков (имеющих лицензию на осуществление банковских операций);

акции (кроме акций страховщиков и прошедшие государственную регистрацию и имеющие регистрационный номер, если иное не предусмотрено законодательством Российской Федерации);

облигации (прошедшие государственную регистрацию и имеющие регистрационный номер, если иное не предусмотрено законодательством Российской Федерации);

жилищные сертификаты;

инвестиционные паи паевых инвестиционных фондов;

банковские вклады (депозиты);

сертификаты долевого участия в общих фондах банковского управления;

доли в уставном капитале ООО и вклады в складочный капитал товариществ на вере, в уставах которых не предусмотрено ограничений по изъятию средств в разумно короткий срок (кроме долей и вкладов в капитал страховщиков);

недвижимое имущество (за исключением отдельных квартир, подлежащих государственной регистрации воздушных и морских судов, судов внутреннего плавания и космических объектов);

дебиторская задолженность страхователей (после утверждения Министерством финансов Российской Федерации), перестрахователей, страховщиков и страховых посредников, платежи по которой ожидаются в течение 3 месяцев после отчетной даты, не являющаяся просроченной и возникшая в результате операций по страхованию и перестрахованию;

денежная наличность;

денежные средства на счетах в банках;

иностранная валюта на счетах в банках;

слитки золота и серебра, находящиеся на территории РФ;

другие (по согласованию с Министерством финансов РФ) .

Активы, принимаемые в покрытие страховых резервов, не могут служить предметом залога или источником уплаты кредитору денежных средств по обязательствам гаранта (поручителя).

Ценные бумаги, выпущенные иностранными эмитентами, должны быть допущены к обращению на фондовых биржах или иных организаторах торговли на рынке ценных бумаг. Эмитент должен иметь лицензию на осуществление деятельности по организации торговли на рынке ценных бумаг.

Инвестиционная деятельность базируется на временном характере кругооборота средств в процессе страховой деятельности, ибо от момента поступления платежей страхователей на счёт страховщика до их выплаты в качестве страхового возмещения проходит определённое время. Продолжительность перерыва хранения средств страхователей у страховщика определяется прежде всего сроком действия договора страхования. Срок страхования может быть весьма значительным, например, в личном страховании договоры заключаются на 3, 5, 10, 15 и 20 лет, известны и пожизненные договоры.

Доходы от инвестиционной деятельности могут быть использованы как на компенсацию убытков от страховых операций, на развитие страхового дела, так и в коммерческих целях или на потребление. Таким образом, поддерживается нормальная рентабельность страховых организаций (отношение годовой суммы прибыли к годовой сумме платежей) при низкой цене на страховую услугу. При определении сферы коммерческой деятельности страховщик в первую очередь должен учитывать два фактора: мобильность имеющихся у него средств и конъюнктуру рынка.

Мобильность средств определяется в основном производимыми видами страхования. Так, страховщик, занимающийся страхованием жизни, которое преимущественно является долгосрочным, располагает средствами для коммерческих операций с длительным циклом: предоставления долгосрочных кредитов, инвестирования средств в недвижимость, ипотечный кредит. В имущественном страховании, страховании от несчастных случаев, страховании ответственности преобладают краткосрочные договоры. Запасные фонды по этим видам страхования при достаточном развитии перестрахования не столь велики; выплаты страхового возмещения в неблагоприятные годы (например, стихийные бедствия, крупные пожары, крушения поездов и т.д.) могут достигать огромных размеров. В связи с этим средства страховщиков, проводящих краткосрочные виды страхования, должны быть размещены так, чтобы при внезапной потребности выплаты их можно было легко мобилизовать. Эти страховщики в основном вкладывают средства в ценные бумаги, которые могут быть свободно реализованы.

Средства страховщика могут быть вложены в любые отрасли народного хозяйства и в любой форме: кредиты, прямое инвестирование, ценные бумаги, недвижимость, приобретение произведений искусства, антиквариата и др. Среди ценных бумаг на западном рынке наибольшей популярностью пользуются ценные бумаги с твёрдо фиксированным доходом, а также акции промышленных, транспортных компаний, которые позволяют извлекать более высокую прибыль. Однако закон средней нормы прибыли в условиях конкуренции приводит к тому, что совокупная прибыль страховщиков (по страховым и коммерческим операциям) мало отличается от других сфер предпринимательской деятельности.

В настоящее время в Российской Федерации акционерные и кооперативные страховые организации в основном хранят свои средства в коммерческих банках и банках-гарантах (учредителях), при которых они были созданы. Отдельные, наиболее крупные организации начинают вкладывать средства в развитие автосервиса, в недвижимость.

Таким образом, деятельность страховых организаций в условиях рынка предполагает не только возмещение своих издержек, но и получение прибыли. Страховая организация не должна стремиться к получению большой прибыли от страховых операций, поскольку этим нарушался бы принцип эквивалентности взаимоотношений страховщика и страхователя. Основным источником получения для страховой организации является инвестиционная деятельность, которая проводится путём использования части средств страхового фонда в коммерческих целях. Несмотря на то, что целью страховой деятельности является оказание услуг, имеющих большое социальное значение, а целью инвестиционной деятельности является получение прибыли, они органически связаны между собой.

Механизм формирования инвестиционного портфеля страховых компаний

Основное отличие процесса реализации страховой услуги от других видов предпринимательства состоит в том, что обычное предприятие сначала осуществляет определенные вложения в организацию производства товаров или услуг, а после фактической оказания услуги или перехода товара в собственность покупателя, получает оплату, в страховании же все обстоит иначе. Клиент авансирует страховщика, так как страховой взнос уплачивается обычно вначале срока действия договора страхования. Реализация же услуги со стороны страховщика может осуществляться в течение длительного времени, и в неопределенном объеме в силу случайности размера страхового возмещения. Характер движения финансовых ресурсов приводит к тому, что в течение некоторого срока в руках страховщика оказываются временно свободные средства, которые могут быть инвестированы для получения дополнительного дохода. Активная инвестиционная политика страховых компаний превращает страхование в важный фактор развития экономики, пассивные денежные средства, полученные от держателей полисов, становятся активным капиталом, действующим на рынке. В связи с этим возникает еще одна причина регулирования инвестиционной деятельности со стороны государства, макроэкономическая - необходимо направить средства на развитие национальной экономики; так по российскому законодательству на территории страны должно быть размещено не менее 80% инвестиций.

Социальное значение инвестиционной деятельности страховщиков неразрывно связано со сберегательной функцией страхования, когда из многочисленных индивидуальных взносов формируются необходимые для покрытия возможных ущербов коллективные фонды, управляемые профессиональными страховыми организациями. Обеспечить точность формирования таких фондов и эффективность их размещения, а, следовательно, и надежность защиты материальных интересов их участников - важнейшая задача страховых компаний.

Значительная доля частных сбережений инвестируется через страховые организации, которые отличаются от других институциональных инвесторов. Суть различий в том, что страховые организации выполняют для своих клиентов сразу две функции: гарантийную, связанную с компенсацией риска, и инвестиционную, заключающуюся в приросте капитала.

Экономическое значение инвестиционной деятельности страховых компаний обусловлено большими объемами их инвестиционных ресурсов. Опыт западных стран, неопровержимо свидетельствует о ведущей роли страховых компаний в инвестиционных процессах развитых государств. Размеры инвестиций, произведенных страховыми компаниями европейских стран, составляли в 2008 г. 50% от объема совокупного валового внутреннего продукта Европейского Экономического Сообщества. В таких государствах, как Великобритания, Швейцария, Люксембург, имеющих развитый фондовый рынок и международный финансовый авторитет, инвестиции страховщиков достигли или даже превысили годовой объем ВНП.

К сожалению, в российской экономике страхование пока не занимает ведущих позиций. В 2008 г. объем собранных страховых премий составил 1,6% к ВНП, тогда как за рубежом этот показатель составляет не менее 8-9%. В 2009 г. размер резервов страховых и перестраховочных компаний оценивался в 100-150 млрд. рублей. Инвестиции страховщиков составляют незначительную часть в общих объемах вложений. При этом если в развитых странах большая часть инвестиций представлена долгосрочными вложениями, осуществляемыми за счет средств страховых компаний по страхованию жизни, то в России их основная часть - это краткосрочные активы. Участие российских страховщиков в инвестиционном процессе носит иногда спекулятивный характер. Кроме того, средние и мелкие страховые компании, не обладая достаточным инвестиционным потенциалом, не стремятся самостоятельно выходить на фондовый рынок.

Страхование является особым видом экономических отношений, поэтому экономико-финансовые основы деятельности страховой компании отличаются от других видов коммерческой деятельности в условиях рынка. Отличия касаются, прежде всего, вопросов формирования финансового потенциала и поддержания финансовой устойчивости страховщика.

Основными источниками формирования финансового потенциала страховой компании являются:

собственный капитал;

страховые взносы (премии) клиентов;

доходы от инвестиционной деятельности.

Механизм страхования имеет важную особенность, позволяющую страховым организациям сначала собирать и накапливать взносы страхователей, а выплаты осуществлять позже при фактическом наступлении страхового случая. По страхованию жизни отложенный период выплат может составлять десятки лет; по рисковым видам страхования сроки действия договоров короче. Однако, в любом случае, существует временной промежуток, в течение которого страховая компания имеет в своем распоряжении определенные денежные средства и может их использовать для получения дополнительного дохода путем инвестирования.

Таким образом, инвестиционные возможности обусловлены самой экономической природой страхования.

Возможности страховой компании по участию в инвестиционном процессе определяются ее инвестиционным потенциалом. Под инвестиционным потенциалом страховой организации понимается совокупность денежных средств, которые являются временно или относительно свободными от страховых обязательств и используются для инвестирования с целью получения инвестиционного дохода.

Для инвестирования страховая компания может использовать только часть имеющихся денежных средств, к которым относятся страховой фонд и собственный капитал. При этом, временно свободными от страховых обязательств денежными средствами является страховой фонд до его использования на страховые выплаты. В этом своем качестве он оказывает значительное влияние на изменение инвестиционного потенциала страхового общества в зависимости от наличия и объема страховых выплат. Собственный капитал является относительно свободными от страховых обязательств денежными средствами, которые могут использоваться для страховых выплат в случае недостаточности средств страхового фонда. Их величина с высокой степенью вероятности поддается планированию, и она значительно меньше влияет на изменение инвестиционного потенциала страхового общества.

Итак, реализация инвестиционного потенциала страховой компании представляет собой процесс инвестирования страхового фонда и собственного капитала. Экономические особенности формирования и использования страхового фонда предполагают наличие соответствующих особенностей в его инвестировании и значительное отличие данного процесса от инвестирования собственного капитала.

Инвестиционный потенциал является переменной величиной, складывающейся под влиянием множества факторов, основные из них:

объем собираемых страховых премий;

структура страхового портфеля;

убыточность или прибыльность страховых операций;

условия государственного регулирования формирования страховых фондов;

сроки страховых договоров;

объем собственных средств.

На микроуровне инвестиционный потенциал характеризует возможности отдельной страховой компании стабильно и гарантированно осуществлять выплаты по страховым случаям. Поэтому, кроме общих показателей, характеризующих инвестиционный потенциал, целесообразно выделить специфические показатели, дающие оценку использования данного потенциала в страховых целях.

Во-первых, успешная инвестиционная деятельность дает возможность страховой организации использовать часть полученного инвестиционного дохода для покрытия отрицательного финансового результата по прямым страховым операциям в случаях повышения убыточности как при неравномерном распределении риска или наступлении катастрофических рисков, так и при высокой конкуренции и демпинге тарифов на страховом рынке. В этой ситуации оценка инвестиционного потенциала должна даваться через показатель соотношения страховых выплат и премий. Если значение данного показателя больше единицы, это свидетельствует об использовании инвестиционного дохода для покрытия убытков на более высоком уровне, чем позволяют страховые тарифы. Соответственно, чем больше данный показатель превышает единицу, тем более эффективно реализовывался инвестиционный потенциал.

Во-вторых, инвестиционная деятельность позволяет страховщику привлекать страхователей к участию в прибыли через систему начисления бонусов или возврата части страхового взноса. В данном случае роль инвестиционного потенциала характеризуется через показатель величины инвестиционного процента, начисляемого на страховые суммы по договорам страхования жизни, и показатель размера возвращаемой части страхового тарифа. В-третьих, инвестиционный доход может являться источником прироста собственного капитала страховой компании, который также используется в чрезвычайных ситуациях для покрытия страховых обязательств. В этом случае инвестиционный потенциал будет характеризовать показатель доли финансовой прибыли, направляемой на увеличение собственного капитала .

Таким образом, если на макроуровне инвестиционная деятельность является необходимой и полезной для национальной экономики, то на микроуровне она является необходимой для каждого отдельного страховщика, так как повышает его финансовую устойчивость, платежеспособность и конкурентоспособность.

Реализация инвестиционного потенциала в конкретные инвестиционные проекты означает формирование у страховщика инвестиционного портфеля, который представляет собой совокупность финансовых инструментов, полученных страховой компанией в процессе инвестирования денежных средств и предназначенных для получения инвестиционного дохода. Формирование инвестиционного портфеля осуществляется в соответствии с принятой в страховой компании инвестиционной политикой и с учетом принципов размещения страховых фондов, рассматриваемых нами в третьей главе данного исследования. Инвестиционный портфель характеризует размеры и структуру инвестиционных вложений в конкретном отчетном периоде и строится с учетом целей, стоящих перед каждой страховой компанией.

Современное состояние инвестиционной политики страховых компаний

До недавнего времени большинство страховщиков предпочитали получать прибыль непосредственно на страховых или псевдостраховых операциях и довольствовались низкодоходными инвестиционными инструментами -- банковскими векселями и депозитами. Более того, значительная часть средств просто хранилась на расчетных счетах. Сомнению ряда аналитиков, ситуация стала меняться лишь в последнее время. Так, согласно опросу журнала "Эксперт", ожидается всплеск инвестиционной активности страховщиков в 2011 году. Например, компания "Альфа Страхование" намерена увеличить долю вложений в корпоративные облигации и паи фондов. Доля банковских инструментов в портфеле "РОСНО" снижается с 75-80% до 65-70% (одновременно растет удельный вес вложений организации в корпоративные облигации). "Энергогарант" предполагает увеличить долю рублевых вложений, составляющую на сегодняшний день 60% всех инвестиций организации.

Сближение страхового бизнеса с инвестиционным отражается и в организационных формах. Так, организация ОАО "Тройка Диалог" получила контроль над ОАО Росгосстрахом, ОАО "Атон"-- над страховой организацией "Россия", а ОАО "НИКойл"-- над Промышленно-страховой компанией. Инвестиционная организация "Регион" приобрела страховое общество "Импульс-Гарант" и т.д.

Другая особенность: активизация внедрения иностранных инвестиций в отечественный страховой бизнес. Так, по данным МАП, чешская страховая организация Ceska Pojistovna a.s. приобрела 49% акций ЗАО "СК "ОЛМА". Мюнхенское перестраховочное общество приобрело 10% акций АООТ "Русское перестраховочное общество". В результате указанной сделки Мюнхенское перестраховочное общество получило право распоряжаться 25% голосов, воплощенных в акциях АООТ "Русское перестраховочное общество". В целом в уставном капитале АООТ "Русское перестраховочное общество" после совершения сделки доля иностранных инвесторов составляет 55%.

По мнению МАП, в настоящее время доступ иностранных страховщиков как в части создания дочерних организаций на территории Российской Федерации, так и в части приобретения акций существующих российских страховых организаций практически неограничен. В ближайшем будущем проблема станет еще более актуальной и особенно обострится по мере вхождения России в ВТО. Массированное иностранное «наступление» принудит отечественное страховое сообщество к необходимости следования международным стандартам бизнеса, включая деятельность с финансовыми инструментами на фондовом рынке.

Для структуры инвестиций «средней» российской страховой компании по-прежнему характерно преобладание «вынужденных» вложений. Тем не менее, исследование показало, что даже, несмотря на давление со стороны собственников и клиентов доля средств, которые страховые компании вкладывают в рыночные инструменты, постепенно возрастает. Для структуры активов и инвестиционных вложений российских страховщиков характерна нестабильность динамики, а доли различных типов активов у разных компаний значительно различаются. На рынке работают компании, у которых доля дебиторской задолженности стабильно составляет более половины валюты баланса, а у некоторых страховщиков доля денежных средств в совокупных активах даже на неотчетные даты превышает 30%.

Для большинства страховщиков характерно падение уровня ликвидности на неотчетные даты и его рост к концу отчетного периода. Основными причинами этого являются, во-первых, сокращение дебиторской задолженности к концу года в связи с поступлением значительной части платежей по текущим договорам и, во-вторых, действия по «подгонке» структуры активов для соответствия нормативным требованиям по размещению средств страховых резервов. Средняя рентабельность инвестиций ведущих российских страховых компаний .

Усредненный показатель рентабельности инвестированного капитала для страховых компаний, имеющих высокий рейтинг надежности, по итогам 2010 года составил 13,2%, для компаний, не имеющих высокого рейтинга надежности, значение показателя составило 8,9%.

Значительная часть инвестиционных вложений страховых компаний представляет собой "вынужденные" инвестиции (из которых около половины приходится на аффилированные организации). По оценкам рейтингового агентства "Эксперт РА", в 1999-2002 годах усредненная доля "вынужденных" инвестиций составляла около 70% от совокупных вложений, к 2004 году она снизилась примерно до 60%. В настоящее время, несмотря на продолжающееся снижение, на "вынужденные" инвестиции по-прежнему приходится более половины инвестиционного портфеля "среднего" страховщика.

Появление «вынужденных» инвестиций связано со спецификой взаимоотношений с крупнейшими клиентами и/или собственниками страховых компаний (часто это структуры одной и той же финансовой группы). Безусловно, подобные инвестиции не являются «подарком», вложения в долговые обязательства клиентов или дружественные банки, конечно, сопровождаются анализом их финансового состояния, но часто этот анализ оказывается достаточно поверхностным, а доходность по подобным вложениям - существенно ниже рыночной. Потери в прибыльности инвестиций обычно компенсируются дополнительными поступлениями страховых премий, в частности, работа с банковскими инструментами может сопровождаться страхованием залогов при осуществлении кредитных операций, страхованием самого банка и его сотрудников, клиентов и партнеров банка, предложением совместных продуктов.

Цель вложения средств в аффилированные структуры также, в большинстве случаев, отличается от задачи получения непосредственно инвестиционного дохода. Часто при помощи подобных инвестиций "раздувается" уставный капитал страховой компании: юридические лица, являющиеся ее собственниками, оплачивают уставный капитал своими собственными акциями или другими ценными бумагами аффилированных структур. Очевидно, что подобные бумаги неликвидны и не приносят инвестиционного дохода (либо он минимален). Фактически подобные вложения являются инвестициями лишь на бумаге и не имеют под собой реальной экономической составляющей .

Сложнее ситуация с инвестициями страховых компаний, являющихся составной частью крупных финансово-промышленных групп. Для подобных компаний характерно регламентирование инвестиционной политики со стороны головной организации (являющейся при этом во многих случаях и основным клиентом), в результате, естественно, большая часть инвестиций таких страховщиков приходится на компании, входящие в холдинг.

Работа с финансовыми инструментами аффилированных структур позволяет страховым компаниям экономить на трансакционных издержках заключения сделок и, в особенности, мониторинга надежности контрагента. Хотя подобные инвестиции и нельзя считать рыночными, во многих случаях их надежность (особенно для крупнейших страховщиков) достаточно высока. Тем не менее, с чрезмерным «увлечением» инвестиционными вложениями в аффилированные структуры для страховых компаний связан риск финансовой устойчивости из-за возникающей высокой зависимости платежеспособности страховщика от одного объекта инвестирования. По оценкам рейтингового агентства "Эксперт РА", доля подобных инвестиций в общей структуре инвестиционных вложений российских страховщиков выше оптимальной с точки зрения экономической эффективности.

Региональное распределение инвестиций российских страховщиков также во многом определяется нерыночными факторами. Обычной практикой во взаимоотношениях страховых компаний и региональных властей является размещение средств страховых резервов в государственных или муниципальных ценных бумагах конкретного региона в обмен на право страхования по тендеру объектов, находящихся в региональной собственности. Также возможен вариант вложения средств в ценные бумаги компаний, близких к региональному руководству, или с долей участия региона. В результате страховщик вместе со страховыми договорами приобретает на своем балансе многолетние "висяки" - векселя и доли участия в различных ООО, которые не могут служить надежным обеспечением его страховых обязательств.

К сожалению, по-прежнему многие страховщики игнорируют принцип соответствия страхового и инвестиционного портфелей. Хотя статьей 27 Закона РФ об организации страхового дела и определено, что «инвестиции должны согласовываться по срокам и размерам со страховыми обязательствами», из-за отсутствия возможности постоянного контроля со стороны регулятора компании фактически по собственной инициативе решают (или не решают) задачу соотнесения структуры активов и обязательств по степени срочности .

Одной из основных особенностей инвестиционной деятельности страховых компаний, является ее достаточно жесткое регулирование со стороны государства. При этом, государство регулирует не всю инвестиционную деятельность страховщиков, а только процесс инвестирования страховых фондов посредством установления правил размещения страховых резервов (ПРСР). Необходимость такого регулирования обусловлена следующими двумя факторами. Во-первых, характером движения финансовых ресурсов, специфика которого состоит в том, что в распоряжении страховщика в течение некоторого периода оказываются временно свободные (но все же связанные с обязательствами по договорам страхования) средства и эти средства могут быть инвестированы в целях получения дополнительного дохода. Во-вторых, невозможностью контроля за инвестированием этих средств со стороны тех, перед кем страховщик несет страховые обязательства, то есть со стороны страхователей и застрахованных .

Таким образом, для повышения эффективности использования инвестиционных средств страховых компаний, обеспечения практической реализации принципов размещения страховых резервов и введения принципа подконтрольности, целесообразно внести в правила размещения страховых резервов следующие изменения. Во-первых, установить норматив прямых инвестиций, т.е. вложений в ценные бумаги (акции, векселя, облигации т.п.), не включенные в котировальный лист ни одним организатором торговли на рынке ценных бумаг, на уровне 35-40% страховых резервов. Это позволит страховым компаниям, с одной стороны, инвестировать деньги в средний и малый бизнес, чем, к сожалению, практически не занимаются такие инвесторы как государство и банки. С другой стороны, возвратность и ликвидность данных вложений будут в значительной степени контролироваться непосредственно страховщиками. Такой контроль совершенно невозможен при размещении страховых резервов в государственные, муниципальные или банковские ценные бумаги. Кроме того, предлагаемый подход к инвестированию приведет к росту среднего и малого производства, и, следовательно, к увеличению страхового портфеля, росту объемов страховых премий.

Во-вторых, предоставить право правительствам субъектов федерации самостоятельно дифференцировать указанный норматив по отраслям, исходя из приоритетов структурного развития региональной экономики. Такой подход к управлению инвестиционным потенциалом страховых компаний в условиях роста значимости страхования в экономике страны и увеличения объема совокупных страховых резервов может оказать существенное влияние на развитие производства и обеспечить повышение финансовой устойчивости страховых компаний.

Практика формирования инвестиционной политики на примере ОАСО "Инвестиционная страховая компания"

Характеристика страховой компании и ее деятельности

ОАСО "Инвестиционная страховая компания" (далее ОАСО "ПСК") зарегистрирована Министерством Финансов Республики Татарстан 19 апреля 1993 года и уже более 13 лет не только стабильно удерживает позиции одной из ведущих страховых организаций Республики Татарстан, но и продолжает успешно развиваться, наращивая объемы, расширяя перечень страховых услуг, совершенствуя профессионализм своих сотрудников.

Компания имеет лицензии Министерства Финансов Российской Федерации №2278 Д от 11 ноября 1999 года и №4473 Д от 24 июля 2003 года на право проведения страховой деятельности по сорока видам страхования.

Уставный капитал ОАСО "ПСК" составляет 58 000 000 рублей.

В настоящее время акционерами ОАСО "ПСК" являются девятнадцать предприятий и организаций Республики Татарстан, крупнейшими из которых являются ОАО ХК "Татнефтепродукт", ОАО "Ак Барс" Банк, ОАО "Казанское моторостроительное производственное объединение", ОАО "Казанский вертолетный завод".

Главная цель ОАСО "ПСК" - развитие классических видов страхования: страхование имущества, грузов, средств наземного, воздушного и водного транспорта, страхование различных видов ответственности, добровольное страхование от несчастных случаев. В то же время, ОАСО "ПСК" активно внедряет новые страховые продукты.

С июля 2003 года ОАСО "ПСК" приступила к обязательному страхованию гражданской ответственности владельцев транспортных средств. Благодаря установлению деловых партнерских отношений между ОАСО "ПСК" и страховой акционерной компанией "Альянс", являющейся российским подразделением ведущей международной финансовой группы Allianz Group (Германия), предприятия и организации Республики Татарстан получили возможность заключения уникальных договоров накопительного пенсионного страхования с ЗАО "Альянс".

В 2003 году решением Минздрава РФ и Постановлением Кабинета Министров РТ Республика Татарстан включена в число регионов, где проходит эксперимент по страхованию ответственности товаропроизводителей, продавцов и исполнителей перед третьими лицами за качество товаров, работ и услуг.

Эксперимент проводится с целью отработки тарифов и некоторых вопросов для Федерального закона "Об обязательном санитарно - эпидемиологическом страховании". Для проведения Эксперимента аккредитованы многие страховые компании. В их число входит ОАСО "ПСК".

В 2004 году ОАСО "ПСК" аккредитована для проведения страховой деятельности совместно с БФ "Санэпидблагополучие" Булгар на территории Республики Татарстан по страхованию в соответствии с методическими рекомендациями. Разрешено использование изображения знака "Ответственность застрахована" в соответствии с Положением о знаке. Страховая компания несет профессиональную ответственность по принятым на себя обязательствам; оказывает помощь в работе БФ "Санэпидблагополучие" Булгар по программе согласованной с Председателем Совета Фонда; не менее 22% от собранной страховой премии направляет на агентское вознаграждение и решение уставных задач Благотворительного Фонда.

По данным Татарской инспекции страхового надзора ОАСО "ПСК" занимает одно из ведущих мест по имущественным видам страхования среди двух десятков страховых организаций Республики Татарстан.

Компания имеет филиалы в городах: Ульяновск, Саранск, Альметьевск, Набережные Челны, Чебоксары, Ижевск, Йошкар-Ола, представительства в городах и районных центрах Республики Татарстан: Арск, Балтаси, Бавлы, Бугульма, Буинск, Елабуга, Заинск, Зеленодольск, Лениногорск, Нурлат, Нижнекамск, Чистополь, Черемшан, Менделеевск, Мамадыш и представителей в Азнакаево, Аксубаево, Алексеевском, Апастово, Б.Атне, Б.Сабах, К.Устье, Кукморе, Новошешминске, Р.Слободе, Тюлячах.

В настоящее время среди клиентов ОАСО "ПСК" являются такие предприятия как: ОАО ХК "Татнефтепродукт", ОАО "КамАЗ", ГУП СК "ТАТФЛОТ", ОАО "КМПО", ОАО "Казаньоргсинтез", ЗАО КФ "ЗАРЯ", ОАО "Татарстан сэтэ", ООО "Автомобильная фирма "АКОС", ОАО "Нэфис-Косметикс", ОАО "Нижнекамскнефтехим", Управление Федерального Казначейства по РТ, ОАО "НУР-авто", ОАО "Красный Восток" и многие другие. Разветвленная сеть представительств позволила ОАСО "ПСК" реализовать сотрудничество с офисами ОАО "АК БАРС" БАНК, АКБ "Энергобанк", ОАО "АКИ БАНК", ООО "Камский коммерческий банк".

ОАСО "ПСК" имеет тесные связи со страховыми организациями по всей России. Крупнейшие риски перестраховываются Компанией в более чем тридцати ведущих страховых и перестраховочных компаниях России и крупнейших перестраховочных обществах Западной Европы, таких как синдикаты Llovds of London (Broker Correspoondent at Lloys), Munich Re, Zurich Re, Swiss Re и других. При комплексном страховании предприятий, включающих несколько видов страхования, применяется гибкая система тарифов, способная удовлетворить любые требования и интересы клиентов. Работа страховой компании организуется в соответствии с действующим законодательством на основании утвержденного устава и внутренних нормативно-распорядительных документов. Она осуществляется на научной основе с учетом практических задач развития страхового дела.

ОАСО "ПСК" имеет три уровня органов управления:

- общее собрание акционеров - высший орган управления делами страховщика;

- совет директоров (наблюдательный орган);

- исполнительные органы (правление, дирекция).

В страховой организации проводятся годовые и внеочередные общие собрания акционеров. На общем собрании подводятся итоги деятельности за истекший год, создаются управленческие структуры акционерной страховой организации на предстоящий год. Рассматриваются и утверждаются годовой отчет, бухгалтерский баланс, отчет о прибылях и убытках, предложения по распределению прибыли, а также увеличению или уменьшению уставного капитала акционерной страховой компании. Повестку дня общего собрания акционеров формирует совет директоров.

Совет директоров осуществляет общее руководство делами акционерной страховой компании в пределах предоставленных ему полномочий. Они же утверждают внутренние документы, определяющие порядок деятельности акционерной страховой организации.

Количественный состав директоров определяется уставом акционерной страховой компании. Избираются они на один год и могут переизбираться в совет директоров неограниченное количество раз.

Система управления в страховании представляет собой единый механизм, каждое звено которого выполняет свою функцию, взаимосвязанную с функциями других звеньев. На уровне организации решаются две основные задачи: экономическая, которая связана с получением и наращиванием дохода, и социальная, которая обеспечивает нормальные условия труда и заработную плату работникам.

Рассмотрим организационную структуру и персонал организации. ОАСО "ПСК" представляет собой сложную структуру - это организация, имеющая филиалы и холдинги.

Для ОАСО "ПСК" открытие филиала означает не только приближение к клиенту, но и дополнительную раскладку ущерба, которая достигается как за счет открывающихся на новом месте возможностей выбора клиентов, так и за счет расширения охватываемой территории. Дополнительные возможности раскладки ущерба способствуют формированию более устойчивого страхового портфеля, что хорошо видно на примере организации.

Руководители высшей ступени управления - генеральный директор, советник генерального директора, их заместители ориентируются на выполнение стратегических и координационных функций, на принятие решений по наиболее важным вопросам производственно-хозяйственной, финансовой, научно-технической и внешнеэкономической деятельности организации. Руководители средней ступени (руководители функциональных подразделений и филиалов) несут ответственность в обеспечении эффективной работы организации, ОАСО "ПСК" в целом и их отдельных структурных единиц. Низовая ступень сосредотачивает свои усилия на производственные процессы и планомерные продажи услуг при высоком ее качестве.

Все сотрудники организации - высококвалифицированные специалисты в области страхования, имеют большой опыт работы. ОАСО "ПСК" заинтересована в хороших кадрах. Поэтому она повышает квалификацию своего персонала. В организации существуют программы по совершенствованию управленческих навыков, которые предполагают изменение обязанностей. Иногда цели развития организации могут быть достигнуты путем дополнения обязанностей к текущим должностям. Но наиболее эффективным является полная смена должности - продвижение на более ответственное место или перевод в другой функциональный отдел для проверки универсальности человека как руководителя на разных местах.

Важной составляющей успеха ОАСО "ПСК" является и то, что она тщательно отработала технологию взаимодействия с коллегами. Все филиалы и офисы компании ОАСО "ПСК" соединены между собой в режиме on-line посредством сети Internet и могут круглосуточно обмениваться информацией. Все организации, сотрудничающие с ОАСО "ПСК", подключены к системе страхования через Internet.

В ОАСО "ПСК" любой - от наблюдателя до вице-президента - бывает ежегодно оценен. Но усилия по повышению квалификации концентрируются на наиболее многообещающих личностях, чьи возраст и отдача приближается к пику возможностей, а также на тех, чей прогресс неудовлетворителен и мешает продвижению других. Процесс, конечно, выборочен. Но если подающий надежды работник не был замечен, на следующий год его кандидатура все равно будет в поле управленческого внимания.

Одним из главных конкурентных преимуществ ОАСО "ПСК" является сложившаяся в ней система обучения. Функции учебного центра в ОАСО "ПСК" возложены на департамент развития, методологии и другие подразделения. Учебный процесс организован в несколько уровней. Первичная подготовка молодых агентов проводится в течение трехдневных семинаров с последующей передачей наставникам, роль которых выполняют генеральные агенты. В последующем агентам прочитываются тематические лекции и проводят с ними практические занятия. Также проводятся специальные тренинги по продажам, особенно перед продвижением новых продуктов и при проведении рекламных акций. Для опытных агентов ОАСО "ПСК" постоянно организует тренинги, практические занятия и семинары по повышению квалификации. Перед ними поставлена задача убедить клиента в том, что ему предлагается лучшая услуга на рынке.

В 2010 году было организовано шесть развивающих семинаров для работников сети разного уровня. А тренинги продаж проводились практически ежеквартально. В систему подготовки входят также регулярно проводимые тестирования и аттестации.

Организация работы акционерной страховой организации строится по функциональному признаку, который рассмотрим подробнее.

Генеральный директор - руководитель текущей деятельности акционерной страховой компании. Он без доверенности действует от имени акционерной страховой компании, представляет ее интересы в любых органах и во взаимоотношениях, как с юридическими, так и физическими лицами, совершает от имени страховой компании гражданско-правовые сделки, утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками, состоящими в трудовых отношениях со страховой компанией.

Юридический отдел обеспечивает юридическое обеспечение деятельности страховщика, представляет интересы страховщика в суде и арбитраже. Разрабатывает проекты внутренних нормативных документов страховой компании.

Управление персоналом осуществляет кадровое обеспечение страховой компании. Совместно с учебным центром решает вопросы аттестации штатных работников страховой компании.

Департамент имущественного страхования и страхования от несчастного случая состоит из:

- отдела имущественного страхования и страхования от несчастного случая;

- управления экспертиз;

- отдела урегулирования убытков;

- отдела перестрахования.

Данная структура позволяет контролировать весь техпроцесс обслуживания продающих структур и клиентов по договорам имущественных видов страхования и страхования от несчастного случая с начала переговоров и до окончания страхового периода.

Лицензия ОАСО "ПСК" на право заключения договоров страхования граждан от несчастного случая выдана Федеральной службой страхового надзора 27 декабря 2008г. №2278 Д.

Департамент методологии и маркетинга состоит из:

- отдела маркетинга;

- отдела методологии.

Департамент занимается оптимизацией и усовершенствованием существующих условий страхования, изучением рынка страхования и страховых услуг, оказываемых организациями-конкурентами, с последующим анализом полученных результатов и разработки новых продуктов, удовлетворяющих потребностям клиентов организации.

Департамент автострахования и отдел автострахования занимаются страхованием автотранспорта.

Управление внутреннего аудита разрабатывает и внедряет систему внутреннего контроля во всех бизнес-процессах организации, минимизирует налоговые риски, обеспечивает достоверность финансовой отчетности, сохраняет активы организации, противодействует мошенничеству.

Управление по работе с корпоративными клиентами ведет работу по привлечению крупных клиентов - юридических лиц.

Отдел учета и статистики включает в себя группу учета и статистики; группу ОСАГО (Обязательное Страхование Автогражданской Ответственности); контакт-центр. Основными направлениями деятельности отдела являются:

- формирование достоверной базы данных о заключенных договорах и выданных полисах по ОСАГО и другим видам страхования;

- формирование ежемесячной и ежеквартальной отчетности.

- развитие офисных продаж;

- работа с иногородними представительствами.

Полнота и достоверность баз данных позволяет своевременно получать исходные данные для принятия управленческих решений в часто меняющихся рыночных условиях, качественно формировать сведения в налоговые и надзорные органы о деятельности ОАСО "ПСК", формировать данные для расчета страховых резервов, финансовых результатов в качестве видов страхования, представительств, филиалов.

Отдел информационных технологий - его деятельность направлена на совершенствование действующей системы информационного обеспечения организации. В связи с увеличением количества заключаемых договоров в представительствах организации было внедрено терминальное подключение иногородних представительств к базе данных ОАСО "ПСК" "Континент: Страхование" в режиме он-лайн.

Департамент по развитию агентской сети постоянно наращивает усилия в направлении развития агентской и филиальной сети. Организация позиционирует себя как региональный страховщик и играет заметную роль на страховом рынке, охватывая Республику Татарстан и территориально примыкающие субъекты РФ.

Главный бухгалтер и бухгалтерия ведут бухгалтерский учет хозяйственных операций организации. Они составляют текущую и годовую финансовую и статистическую отчетность, взаимодействуют со службой внешнего аудита, внебюджетными фондами и государственной налоговой инспекцией и органами государственной статистики.

Таким образом, структура организации показывает область ответственности каждого отдельного сотрудника и его взаимоотношения с другими сотрудниками. Все отделы структуры организации взаимосвязаны и ведут к гармоничному сотрудничеству и общему стремлению выполнить цели и задачи. Объем управленческих работ зависит от вертикального разделения труда и дает в результате иерархию управления, определяет подчиненность лиц на каждом уровне управления.

Анализ финансового состояния и инвестиционных ресурсов ОАСО "Инвестиционная страховая компания"

В начале 2008 года в российском Госреестре страховщиков числилось 918 организаций. По сравнению с предыдущим годом совокупный сбор премий на российском рынке увеличился на 22,7%, объем выплат вырос на 25,8%. Увеличение темпов роста рынка страхования связано, главным образом, со следующими факторами:

- рост объемов обязательного страхования (прежде всего ОСАГО и обязательное медицинское страхование);

- рынок страхования имущества уже на протяжении нескольких лет демонстрирует стабильный темп роста на уровне 22%;

- уверенное поступательное развитие реальных, не "схемных" видов добровольного страхования в страховании жизни.

Финансовую политику ОАСО "ПСК" можно охарактеризовать как консервативную. Она исключает высокорисковые операции в объемах, способных хотя бы в малейшей степени повлиять на финансовое состояние организации. Для обеспечения высокого уровня надежности и финансовой устойчивости особое внимание ОАСО "ПСК" уделяет выполнению обязательных нормативов.

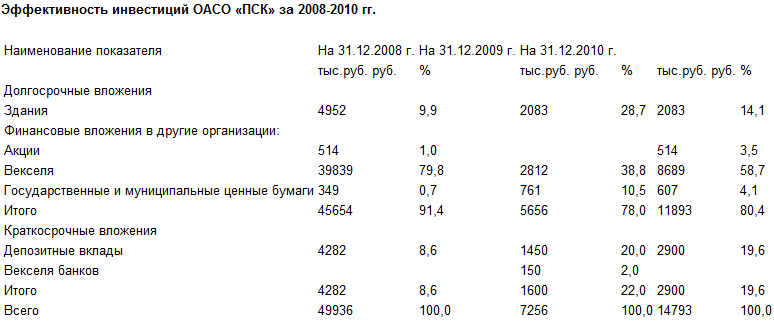

Инвестиционная деятельность ОАСО "ПСК" ограничена строгими рамками действующего законодательства и направлена на формирование сбалансированного инвестиционного портфеля путем максимальной диверсификации, возвратности, ликвидности и прибыльности активов. Основные показатели деятельности ОАСО "ПСК" за 2008-2010 гг. представлены в таблице 1.

Таблица 1

На основании данных таблицы 1 можно сделать вывод, что за период 2008-2010 года ОАСО "ПСК" успешно работала. Поступление страховых взносов увеличилось по сравнению с 2009г. на 64 673 тысячу рублей, а в сравнении 2008г. на 74 671 тысячу рублей. Количество договоров увеличилось по сравнению с 2009г. на 6 396 тыс. шт., а в сравнении 2008г. на 13 262 тыс. шт. Увеличение произошло и в страховых выплатах, по сравнению с 2009г. на 64 420 тыс. рублей, по сравнению 2008г. на 59 761 тыс. рублей.

Уставной капитал не изменился по отношению к 2009г., а в сравнении с 2008г. он возрос на 20 тыс. рублей. Увеличение страховых резервов составило по отношению к 2009г. на 31 490 тыс. рублей, а к 2008г. на 54 951 тыс. рублей. Балансовая прибыль увеличилась по отношению к 2009г. на 2776 тыс. рублей, а по отношению к 2008г. на 1539 тыс. рублей. Чистая прибыль в 2009г. увеличилась на 2098 тыс. рублей, а в 2008г. на 1133 тыс. рублей. Уменьшение произошло в чистых активах по сравнению с 2009г. и оно составило -2152 тыс. рублей, а в сравнении с 2008г. увеличилось на 16964 тыс. рублей.

Одним из показателей эффективности функционирования ОАСО "ПСК" является показатель ее устойчивости. Устойчивость организации определяется по обобщенному показателю и рассчитывается по формуле 1.

Z = 1.2 Х1 + 1.4 Х2 + 3.3 Х3 + 0.6 Х4 + 1.0 Х5 (1)

где Х1 - показатель эффективности рабочего капитала;

Х2 - показатель эффективности накопленного капитала;

Х3 - рентабельность производства;

Х4 - показатель задолженности;

Х5 - показатель эффективности активов.

Рассчитаем эти показатели.

1) Эффективность рабочего капитала ОАСО "ПСК":

Х1 = (Оср - Окр) / А, (2)

где Оср - оборотные средства;

Окр - краткосрочные обязательства;

А - общие активы.

Х1 = (116730 - 8224) / 260492 = 0,42.

2) Эффективность накопленного капитала ОАСО "ПСК":

Х2 = Кнак / А, (3)

где Кнак - накопленный капитал.

Х2 = 67845 / 260492 = 0,26.

3) Рентабельность производства ОАСО "ПСК":

Х3 = Пбал / А, (4)

где Пбал - балансовая прибыль.

Х3 = 3428 / 260492 = 0,013.

4) Показатель задолженности ОАСО "ПСК".

Х4 = К / Д, (5)

где К - основной капитал фирмы, Д - общий долг фирмы.

Х4 = 31844 / 8224 = 3,87.

5) Показатель эффективности активов ОАСО "ПСК":

Х5 = В / А, (6)

где В - общий объем продаж.

Х5 = 43944 / 260492 = 0,17.

6) Показатель устойчивости ОАСО "ПСК" рассчитывается по формуле (1).

Z = 1.2 * 0,42 + 1,4 * 0,26 + 3,3 * 0,013 + 0,6 * 3,87 + 1,0 * 0,17 = 3,40

Таким образом, показатель устойчивости ОАСО "ПСК" имеет величину 3,40, а это показывает устойчивость и успешное функционирование организации. Анализируя финансовую устойчивость ОАСО "ПСК", необходимо отметить, что в 2010 году наметилась положительная тенденция, характеризующаяся увеличением страховых премий и резервных фондов. Если такое положение сохранится в будущем, то страховой компании не грозит банкротство, и она может возместить все суммы ущерба, которые возможно предъявят к оплате страхователи.

Доходы ОАСО "ПСК" состоят их страховых взносов, расходы - из страховых выплат и затрат на ведение дела. Страховой взнос - это страховая премия в форме денежного взноса страхователя страховому обществу в соответствии с договором страхования или законом, плата за страхование. Страховые выплаты призваны компенсировать материальный ущерб, который понес страхователь. Они могут значительно колебаться в зависимости от вида страхования, региона, в котором находится объект страхования.

Проанализируем динамику страховых выплат по рисковым видам страхования за последние три года. Наряду с ежегодным увеличением сборов по договорам страхования происходит и рост объемов выплат по страховым событиям. Это доказывает, что организация стремится к более полному удовлетворению потребностей клиентов в финансовой защите, своевременно и честно выполняет свои обязательства. Благодаря гибкой политике в области выплат ОАСО "ПСК" сумела заработать достойную репутацию на рынке страховых услуг. Выплаты по рисковым видам страхования за 2008-2010 гг. показаны в таблице 2.

Таблица 2

Из таблицы 2 видно, что выплаты страхового возмещения по страхованию имущества и грузов в 2010г. возросли по сравнению 2009г. на 3%, а по сравнению с 2008г. на 1%. Сумма страхового возмещения по страхованию средств транспорта увеличилась по сравнению с 2009г. на 1%, а по сравнению с 2008г. на 4%. По страхованию ответственности выплата за 2009-2010 гг. равна 0%, а в 2008г. составила 1%. Выплата по личному страхованию снизилась на 1% по сравнению с 2009г., а по сравнению с 2008г. возросла на 1%. По страхованию ОСАГО выплаты страхового возмещения снизились по сравнению с 2009г. на 3%, а в сравнении с 2008г. на 5%.

Для обеспечения выполнения принятых страховых обязательств ОАСО "ПСК" в порядке и на условиях, установленных законодательством Российской Федерации, образует из страховых взносов необходимые для предстоящих страховых выплат страховые резервы, которые являются наиболее крупным источником инвестиционных ресурсов.

Страховые резервы размещаются в высоколиквидные и доходные активы. На страховые резервы приходится более половины источников средств компании. Основная часть страховых резервов по видам страхования иным, чем страхование жизни, учитывая, что сроки, на которые заключаются такие договоры, как правило, не превышают одного года, используется обычно в течение года со дня их поступления. При этом следует иметь в виду, что определенная часть таких ресурсов может потребоваться в любой момент для осуществления страховых выплат по договорам страхования, поскольку страховой случай может произойти даже на следующий день после заключения договора.

Следовательно, средства, полученные по договорам страхования иного, чем страхование жизни, могут быть инвестированы, главным образом, в высоколиквидные, средне- и краткосрочные активы. Данные вложения должны удовлетворять срочные и внезапные потребности страховых компаний в денежных средствах, например, для осуществления страховых выплат.

Исключение может быть сделано лишь в отношении средств, аккумулированных в резервах выравнивания убытков. Эти резервы предназначены для обеспечения выполнения страховщиками своих обязательств по договорам страхования лишь в тех случаях, когда текущих поступлений страховых взносов окажется недостаточно, а потому при благоприятном развитии событий такие резервы могут быть использованы частично и для более долгосрочных инвестиций. Это же касается и части резервов незаработанной премии в ситуации постоянного роста объема страховых операций, поскольку в подобной ситуации часть данных средств носит постоянный характер. Структура страховых резервов ОАСО "ПСК" представлена в таблице 3.

Таблица 3

Согласно таблице 3, резервы незаработанной премии ОАСО "ПСК" имеют тенденцию к увеличению. В 2008 году размер данного резерва составлял 1006,345 тыс. руб., к 2010 году его объем увеличился уже до 2218,718 тыс. руб.

По-иному, обстоит дело со страховыми взносами, поступающими по договорам страхования жизни. Особенностями страхования жизни являются, во-первых, длительный срок действия договоров: 5-10-15 и более лет, и, во-вторых, наступление обязательств по страховым выплатам в основной их части лишь по окончании действия договоров или в другие заранее оговоренные сроки, значительно отнесенные по времени от даты начала уплаты страховых взносов. Это позволяет, с одной стороны, инвестировать значительную часть резервов по страхованию жизни в относительно долгие инвестиционные проекты, причем, чем на более длительные сроки заключены договоры, тем более долгосрочными могут быть инвестиции, а с другой стороны, существенно снижать требования к ликвидности таких инвестиционных вложений.

В результате операции по страхованию жизни обеспечивают аккумуляцию долгосрочного денежного капитала, а средства резервов по страхованию жизни являются основным и наиболее важным источником инвестиций страховщиков.

Среди средств, которые могут использоваться для инвестирования, следует выделить резервы предупредительных мероприятий (см. таблицу 3). Однако доля их в структуре средств ОАСО "ПСК" в настоящее время мала. Размеры этих резервов в последние годы практически не увеличиваются. За последние три года наблюдаются лишь незначительные изменения в структуре резервов предупредительных мероприятий. Так, если в 2008 году их объем составил 55,147 тыс. руб., то в 2009 году этот показатель увеличился лишь до 91,503 тыс. руб., а в 2010 году до 130,068 тыс. руб.

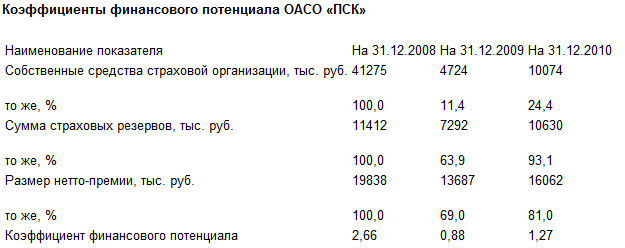

Помимо средств страховых резервов (привлеченных ресурсов) ОАСО "ПСК" имеет также собственные средства, которые могут быть использованы в инвестиционной деятельности (уставный, резервный, добавочный капитал, а также нераспределенная прибыль). В настоящее время уставный капитал ОАСО "ПСК" составляет 58 млн. руб.

Собственные средства могут использоваться на дальнейшее развитие организации, а также служат гарантией их устойчивости и способности выполнять свои обязательства. Поскольку данные ресурсы, как правило, свободны от конкретных обязательств, определенная их часть может быть вложена в сравнительно долгосрочные и менее ликвидные виды инвестиций.

Доля собственного капитала ОАСО "ПСК" в последние годы имеет тенденцию к росту. Рост собственных средств повышает финансовую устойчивость компании и создает базу для дальнейшего расширения деятельности. Чистая прибыль за 2010 г. составила 2429 тыс. рублей.

Постоянный рост собственных средств и чистой прибыли свидетельствует о повышении степени надежности ОАСО "ПСК".

Таким образом, инвестиционный капитал ОАСО "ПСК" (собственный капитал, страховые резервы и резервы предупредительных мероприятий) являются основными источниками инвестиционных ресурсов ОАСО "ПСК".

Оценка формирования инвестиционной политики ОАСО "Инвестиционная страховая компания"

К целям инвестиционной политики ОАСО "ПСК" следует отнести: возвратность, надежность, доходность и ликвидность инвестиционных вложений.

Инвестиционный портфель компании, сформированный с учетом требований консервативной инвестиционной стратегии, призван диверсифицировать риски, обеспечить операционную ликвидность компании и получать стабильно высокий доход на инвестированный капитал.

Структура активов, которую использует компания при реализации инвестиционной политики, является динамической величиной, ограниченной рамками валютного законодательства (Закон "О валютном регулировании и валютном контроле"), законодательства в области страхования (Приказ Министерства Финансов РФ № 28н от 16.03.2000г.) и управленческих решений, принимаемых при управлении инвестиционным портфелем. Для структуры активов характерна нестабильность динамики. На протяжении последних лет наблюдается заметное изменение объема инвестиций ОАСО "ПСК" и их удельный вес в структуре активов. В 2007 году объем инвестиций составил 672 182 тыс. руб., в 2008 году объем инвестиций значительно увеличился и составил 4 135 061 тыс. руб., в 2010 году наблюдается снова снижение инвестиций, размер которых равен 2 930591 тыс. руб. Так, если в 2008 году удельный вес инвестиций в структуре активов организации составлял 47%, то на сегодняшний момент в структуре активов наблюдается снижение удельного веса инвестиций. Он составляет уже 46 %.

Структура инвестиционного портфеля по валюте риска:

1.Доля инструментов в USD 60-100%

2.Доля инструментов в RUR 0-40%

3.Доля инструментов в EURO 0-10%.

В структуре инвестиций ОАСО "ПСК" долговые ценные бумаги и займы предприятиям и организациям имеют удельный вес, равный 25% инвестиционных вложений. Доля вложений в акции равна 40%. На вклады в уставные (складочные) капиталы других организаций приходится более 11% вложений. Вложения в депозитные вклады банков занимают 25% инвестиций.

Таким образом, обращает на себя внимание, что ОАСО "ПСК" меньше направляет средства в активы, связанные с получением долей собственности в других организациях, предпочитая таким вложениям размещение средств на банковских вкладах.

Вложения средств на приобретение государственных и муниципальных ценных бумаг имеют небольшой удельный вес в инвестиционном портфеле ОАСО "ПСК". На такие ценные бумаги приходится менее 3% инвестиций.

Вложения средств страховых резервов ОАСО "ПСК" в акции составляют около 40%. На вложения в государственные и муниципальные ценные бумаги приходится около 12% резервов ОАСО "ПСК". В долговые ценные бумаги и займы предприятиям и организациям вложено примерно 17% страховых резервов. Доля вложений в депозитные (срочные) банковские вклады и в банковские векселя составляет около 18% страховых резервов. Во вклады в уставные капиталы других организаций размещено 13% страховых резервов ОАСО "ПСК".

Вложения в ПИФы, в общие фонды банковского управления, в жилищные сертификаты, в слитки золота и серебра не так популярны и составляют не более 5% всех страховых резервов.

Значительная часть резервов связана с такими активами, которые определяются особенностями страховой деятельности и не являются, по сути, вложениями. Это, в частности, депо премий у перестрахователей и дебиторская задолженность.

Результатом инвестиционной политики компании является высокий показатель доходов, полученных от инвестирования страховых резервов и собственного капитала. Инвестиционный доход на 01.01.2010 года составил 845 млн. руб. Высокий показатель инвестиционных доходов по итогам года свидетельствует о повышении устойчивости ОАСО "ПСК".

ОАСО "ПСК" и ранее имевшая достаточно высокую рентабельность, как инвестиций, так и активов в целом, еще больше увеличили ее в течение 2009 года. По расчетам, выполненным на основе анализа финансовых показателей компании, доходность инвестированного капитала выросла в 2009 году по сравнению с предыдущим годом на 1,56 %.

Структура инвестиционного портфеля ОАСО "ПСК" является оптимальной в условиях современного фондового и валютного рынков и определяется на принципах диверсификации, ликвидности, прибыльности и возвратности вложений.

Диверсифицированность инвестиционного портфеля, а также размещение своих счетов в надежных российских и иностранных банках позволяет минимизировать кредитные риски. Портфель компании разделен на несколько секторов. Ликвидность портфеля обеспечивают краткосрочные государственные ценные бумаги - ГКО/ОФЗ, а также банковские нерыночные инструменты - векселя и депозиты. Использование высоконадежных долгосрочных валютных облигаций - ОВВЗ - создает базу для обеспечения будущего постоянного устойчивого финансового состояния компании. Эти финансовые вложения - основа стабильности ОАСО "ПСК".

Инвестиционная политика представляет собой довольно продолжительный процесс и поэтому должна осуществляться с учетом определенной перспективы. Формирование направлений этой деятельности с учетом перспективы представляет собой процесс разработки инвестиционной стратегии страховщика, под которой понимается формирование системы долгосрочных целей инвестиционной политики и выбор наиболее эффективных путей их достижения.

Долгосрочной целью ОАСО "ПСК" является расширение деятельности в сфере оказания услуг страхования жизни. Что касается путей достижения этой цели, то возможно обращение к заемным средствам финансово-кредитных учреждений, причем кредиты, к которым прибегает страховщик, могут быть как долгосрочными (4 года), так и среднесрочными (2 года), а также увеличение уставного фонда компании. Вышеуказанные альтернативы осуществления инвестирования страхования жизни можно сформировать в соответствующие проекты и определить наиболее эффективный из них (таблица 4).

Таблица 4

На основании таблицы 4 и планируемых процентных ставок можно рассчитать чистую текущую стоимость денежных потоков по каждому из рассматриваемых проектов (таблица 5).

Таблица 5

С учетом рассчитанной настоящей стоимости денежных потоков можно определить чистый приведенный доход с помощью следующей формулы:

ЧПД=ДП-ИС, (7)

где:

ЧПД - чистый приведенный доход;

ДП - сумма денежного потока в настоящей стоимости за весь период эксплуатации проекта;

ИС - инвестируемые средства.

Тогда:

ЧПД (1) = 91,5 - 50,0 = 41,5

ЧПД (2) = 91,0 - 80,2 = 10,8

ЧПД (3) = 60,4 - 45,2 = 15,2

Таким образом, сравнение показателей чистого приведенного дохода по рассматриваемым инвестиционным проектам показывает, что Проект 1 является более эффективным, чем Проект 2 и Проект 3, несмотря на то, что сумма средств, инвестируемых по Проекту 2, больше.

Следующим показателем, характеризующим эффективность инвестиционных проектов, является индекс доходности:

ИД=ДП/ИС, (8)

где:

ИД - индекс доходности по инвестиционному проекту;

ДП - сумма денежного потока в настоящей стоимости;

ИС - сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта.

Тогда индекс доходности ОАСО "ПСК" для рассматриваемых инвестиционных проектов составит:

ИД (1)=91,5/50,0=1,83

ИД (2)=91,0/80,2=1,13

ИД (3)=60,4/45,2=1,33

Сравнение инвестиционных проектов по показателю "индекс доходности" показывает, что Проект 1 является наиболее предпочтительным, так как ИД (3)<ИД(2)<ИД(1). Однако следует отметить, что по всем рассматриваемым проектам индекс доходности больше единицы, следовательно, все проекты могут принести дополнительный доход ОАСО "ПСК".

Наряду с показателем "индекс доходности" широко применяется показатель "индекс рентабельности", который рассчитывается как частное от деления чистой прибыли на сумму инвестируемых средств.

Исходя из вышеизложенного, индексы рентабельности (Ир) по анализируемым проектам составят:

Ир (1) = (16,7+22,4+17,7)/50=1,14

Ир (2) = (17,3+11,3+11,2+7,2)/80,2=0,59

Ир (3) = (17,1+15,7)/45,2=0,73.

Исчисленные данные свидетельствуют о том, что из всех рассматриваемых проектов наиболее высокий индекс рентабельности наблюдается по Проекту 1. Следовательно, он и является наиболее предпочтительным для ОАСО "ПСК".

Одним из наиболее распространенных показателей оценки эффективности реальных инвестиций является период окупаемости. Он также базируется не на прибыли, а на денежном потоке с приведением инвестируемых средств и суммы денежного потока к настоящей стоимости. Расчет этого показателя производится по формуле:

ПО = ИС/ДПс , (9)

где:

ПО - период окупаемости инвестиционного проекта;

ИС - сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта;

ДПс - средняя сумма денежного потока.

Средняя сумма денежного потока для Проектов 1-3 составит:

ДПс (1) = 91,5/3=30,5 тыс.руб.

ДПс (2) = 91,0/4=22,75 тыс.руб.

ДПс (3) = 60,4/2=30,2 тыс.руб.

Исходя из вышеизложенного, с учетом среднегодовой стоимости денежного потока период окупаемости по анализируемым проектам составляет:

ПО (1)=50/30,5=1,6 года

ПО (2)=80,2/22,75=3,5 года

ПО (3)=45,2/30,2=1,5 года.

Сравнение инвестиционных проектов по показателю "период окупаемости" свидетельствует о существенных преимуществах Проекта 3 перед Проектами 1 и 2. Недостатком вышеисчисленного показателя является то, что он не учитывает те денежные потоки, которые формируются после периода окупаемости инвестиций. В оценке инвестиционной деятельности ОАСО "ПСК" следует учитывать, что по инвестиционным проектам с длительным сроком окупаемости по его окончании может быть получена большая сумма чистого приведенного дохода, чем по инвестиционным проектам с коротким сроком окупаемости.

Наиболее сложным показателем, характеризующим эффективность инвестиций, является показатель внутренней нормы доходности. Он характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств. Внутреннюю норму доходности можно также охарактеризовать как дисконтную ставку, при которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю. На основании ранее приведенных данных по инвестиционным проектам можно определить внутреннюю норму доходности по ним, используя формулы:

P=Sx1/(1+ni), (10)

где:

P - настоящая стоимость инвестиционных средств с учетом суммы дисконта;

S - конечная сумма вклада, обусловленная условиями инвестирования;

n - продолжительность инвестирования (в количестве периодов, по которым предусматривается расчет процентных платежей);

i - используемая дисконтная ставка, выраженная десятичной дробью.

Тогда значение дисконтной ставки можно рассчитать как:

i = (1: (P/S) -1)n

Поскольку конечная сумма вклада, сумма инвестиционных средств и продолжительность инвестирования известны, можно определить значение используемой дисконтной ставки для каждого из проектов, которая и будет являться внутренней нормой доходности анализируемых проектов. Порядок расчета внутренней нормы доходности для анализируемых проектов ОАСО "ПСК" отобразим в виде таблицы (таблица 6).

Таблица 6

Таким образом, размер дисконтной ставки, а, следовательно, и внутренняя норма доходности ОАСО "ПСК" по анализируемым инвестиционным проектам составляет:

i (1) = 27,7%

i (2) = 3,4%

i (3) = 16,9%.

Сопоставляя показатели внутренней нормы доходности, видно, что по Проекту 1 этот показатель в 8 раз больше, чем по Проекту 2 и в 1,6 раза больше, чем по Проекту 3, что свидетельствует о существенных преимуществах Проекта 1 при его оценке по этому показателю.

Таким образом, по результатам проведенного исследования можно сделать вывод о том, что наиболее эффективным вариантом инвестирования средств в развитие страхования жизни из трех проектов является Проект № 1, который практически по всем показателям оценки эффективности инвестиций имеет рейтинговую оценку "1". Исключением является только показатель "период окупаемости", по которому наиболее эффективным является Проект № 3. Что касается Проекта № 2, то он является наименее эффективным относительно двух других вариантов инвестирования средств. Это связано, прежде всего, с тем, что реализация этого проекта охватывает наибольший период - 4 года, а это существенно увеличивает риск возникновения убытков, что в свою очередь повлияло на выбор ставки процента для дисконтирования сумм денежного потока.

Итак, оценка инвестиционных проектов занимает важное место в процессе обоснования выбора альтернативных вариантов вложения предприятиями средств. Основными показателями эффективности инвестиционного проекта являются чистый приведенный доход и внутренняя норма доходности. Оценка эффективности трех проектов страхования жизни ОАСО "ПСК" показала, что наиболее эффективным вариантом инвестирования средств в развитие страхования жизни оказался Проект № 1, который из всех рассматриваемых проектов имеет наиболее высокий индекс рентабельности и практически по всем показателям оценки эффективности инвестиций имеет высшую оценку.

Направления совершенствования инвестиционной политики ОАСО "Инвестиционная страховая компания"

Использование зарубежного опыта формирования инвестиционной политики страховой компании в деятельности ОАСО "Инвестиционная страховая компания"

В большинстве индустриально развитых стран общие нормы о страховании подвергнуты кодификации. Например, в Италии нормы о страховании сосредоточены в главе ХХ части III книги четвертой Гражданского кодекса, в Японии страхованию отведена глава Х книги третьей Торгового кодекса.

В Англии страховое законодательство до настоящего времени не кодифицировано, если не считать законов, касающихся некоторых отдельных видов страхования (Закон о страховании жизни 1774г., изданный свыше 200 лет назад). Аналогичным образом обстоит дело в США, где страхование отнесено к ведению штатов; законы, которые действовали бы на территории всей страны, пока отсутствуют. Каждый штат выдвигает свои требования к минимальному уровню капитала, видам предлагаемого страхования, проводит ревизию подконтрольных страховых компаний, осуществляет общее регулирование страховой деятельности путем выдачи лицензии страховым компаниям.

Основной отличительной особенностью страхового рынка за рубежом является малое количество обязательных видов страхования. На Западе получил широкое распространение только один вид обязательного страхования -- страхование гражданской ответственности владельцев автотранспортных средств. Кроме этого существует ещё ряд отличий страхового рынка за рубежом от страхового рынка в России:

1. Высокая страховая культура населения;

2. Большой опыт и профессионализм страховщиков;

3. Высокая конкуренция на страховом рынке среди страховщиков;

4. Льготы по налогообложению для страхователей, а также ряд других причин.

Ещё одной из отличительных особенностей страхового рынка за рубежом является наличие страховых брокеров. С одной стороны, работа через брокерскую сеть, для клиентов, дороже, так как брокерская комиссия увеличивает ставку страховой премии. С другой стороны, брокер лучше знает рынок, знает страховщиков, уровень ставок и может сэкономить предприятию массу работы по вопросам поиска надёжной страховой компании.

Страховой брокер -- фирма, являющаяся неотъемлемой частью страхового рынка на Западе и осуществляющая консультации для клиентов страховых компаний по вопросам выбора страховщика .

Брокер является весьма важным участником рынка при условии, что это нормальный брокер, выполняющий всю подготовительную и организационную работу по заключению страхования, а порой, и по урегулированию убытков.

Ещё одним из отличий зарубежного страхового рынка являются кэптивные страховые компании. В самом простом определении кэптив -- это страховая компания, которая страхует риски своей материнской компании.

Заметим, что кэптив необязательно ограничен в своей деятельности страхованием рисков только своего родителя; он может также страховать риски ассоциированных компаний, например дочерних компаний.

Кэптив может быть учрежден одной компанией или ассоциацией компаний. Обычно учредитель кэптива -- это крупная компания или группа, не принадлежащая к страховой отрасли, активы которой исчисляются в десятках и сотнях миллионов долларов, нуждающихся в страховой защите. Примером может служить крупное транспортное предприятие - судовладельческая компания (пароходство) или авиапредприятие, осуществляющее перевозки грузов и пассажиров. На страхование средств транспорта и страхование ответственности перевозчика перед пассажирами и третьими лицами такая компания тратит значительные средства (сотни тысяч, а то и миллионы долларов ежегодно) в виде страховой премии, уплачиваемой страховщику. Вполне вероятно, что через кэптив материнская компания может получить значительные выгоды и преимущества.