Каналы продаж

В зависимости от отношения лица или органа, продвигающего страховые услуги от страховщика к страхователю, различают три вида каналов продаж страховых продуктов (услуг):

- канал сбыта страховых продуктов может быть частью самой страховой компании. Это может быть отдел продаж компании или штатный сотрудник внешней службы, помогающий клиенту заключить определенные виды договоров страхования;

- продажа страховых услуг может осуществляться индивидуальным предпринимателем, страховым представителем, в рамках предоставленных ему страховой компанией полномочий;

- кроме того, продвижением страховых услуг могут заниматься и независимые от самого страховщика посредники. В первую очередь, это страховые брокеры. Помимо них этим видом деятельности могут заниматься также союзы, организации или предприятия других отраслей, например, банки, бюро путешествий, крупные универмаги, автодилеры (автосалоны), предприятия посылочной торговли и прочее в рамках заключенных со страховщиком соглашений о кооперации.

Каналы продаж страховых продуктов

Среди каналов продаж страховых продуктов (услуг) хочется выделить агентский, банковский канал, прямое страхование и страхование через автосалоны, и конечно же брокеры.

Эффективность каждого канала продаж страховых продуктов изменяются год от года

Каналы продаж страховых услуг в 2011 году

Обзор каналов продаж страховых услуг [1]

Каналы продаж страховых продуктов. Тенденции развития

Развитие каналов продаж страховых услуг в Российской Федерации не совпадает с общемировыми тенденциями. Если на мировых рынках развитие каналов продаж базируется на теории "приоритетного развития более дешевых каналов продаж", то в России подобная тенденция не подтверждается на практике. К такому выводу пришли специалисты проекта «Страховой маркетинг» в новом аналитическом исследовании «Каналы продаж на страховом рынке Российской Федерации в 2011 году».

В 2010–2011 гг. развитие каналов продаж страхового рынка может быть охарактеризовано как «восстановление докризисной структуры». В частности, отмечаются следующие тенденции:

– значительный рост объединенного банковско-автосалонного канала продаж, особенно по личным видам страхования и каско. На российском страховом рынке данный канал традиционно считается наиболее дорогим и убыточным;

– ощутимый прирост лизингового канала продаж, также относимого к дорогим, хотя и менее убыточным каналам продаж страховых услуг;

– увеличение офисных (прямых) продаж, которые относятся к наиболее дешевым каналам продаж на страховом рынке России. Договоры, заключенные через офисы, в целом имеют более низкую убыточность, так как по ним проводится качественный андеррайтинговый анализ.

Таким образом, в Российской Федерации в 2011 году на фоне объяснимого мировыми тенденциями роста офисных (прямых) продаж наблюдается увеличение сбора премий через «дорогие», имеющие более высокую убыточность банковский и автосалонный каналы продаж.

В I полугодии 2011 года на страховом рынке (за исключением ОМС) 57% премий было собрано через дорогие (по стоимости на один проданный полис) каналы продаж, в том числе: через агентов (25%), через банки (12%), через автосалоны (11%), через брокеров (7%). На относительно дешевые каналы продаж (корпоративные офисные продажи, офисные продажи физическим лицам, телемаркетинг, интернет-продажи) приходится 43% премий.

Анализ динамики структуры каналов продаж на страховом рынке показывает, что в I полугодии 2011 года увеличилась с 33% до 43% по сравнению с I полугодием 2010 года доля премий, собираемых через офисные продажи. Также с 8% до 11% выросла доля премий через автосалоны. Доля продаж через агентские сети страховых компаний снизилась с 29% до 25%, через брокеров – с 12% до 7%.

Премии, собираемые через банки и автосалоны

В I полугодии 2011 года премии, собираемые через банки, сократились на 10% и составили 38,6 млрд рублей. Сокращение премий обусловлено снижением сборов через банки по каско и по страхованию имущества юридических лиц. Доля банковского канала продаж в общерыночных сборах снизилась с 15% до 12%. Доля банковского канала в I полугодии 2011 года максимальна по страхованию от несчастных случаев и страхованию жизни и составляет 46%, а минимальна по ОСАГО – 4%.

Снижение премий, получаемых через банки, носит технический характер: ряд страховщиков предпочли отнести премии каско по кредитным автомобилям к автосалонным продажам, так как полисы выдаются в автосалонах. Поэтому для правильного восприятия тенденций на рынке каско доли по автосалонам и банкам правильнее рассматривать в объединенном виде.

В целом в I полугодии 2011 года 26% из объема премий, собираемых банками, приходится на страхование от несчастных случаев, 22% – на каско, 24% – на страхование имущества юридических лиц, 18% – на страхование жизни, 5% – на страхование имущества физических лиц, 5% – на ОСАГО.

Каналы продаж страховых продуктов в 2010 году

Банковский канал продаж [3]

В 1 полугодии 2010 года через банки страховщики собрали около 43 млрд. рублей страховых премий, что на 14% больше аналогичного периода прошлого года. Такой вывод содержится в аналитическом исследовании «Каналы продаж на страховом рынке РФ в 2010 году».

Доля продаж через банки в 1 полугодии 2010 года может достигать 35% (страхование жизни) и зависит от вида страхования.

В динамике доля «банковских» премий увеличилась по страхованию жизни (с 32% в 2008 году до 35% в 2010 году) и по страхованию от несчастных случаев. Если рассматривать структуру банковских продаж, то боле двух третей премий приходится на КАСКО (39%) и страхование имущества юридических лиц (28%).

В исследовании отмечается, что продажи через банки связаны, в основном, со страхованием предметов залога при кредитовании юридических и физических лиц или со страхованием жизни и здоровья заемщиков при потребительском или ипотечном кредитовании. Меньшую часть составляют несвязанные с банковскими операциями страховые услуги, продаваемые через банки.

В 1 полугодии 2010 года премии, собираемые страховщиками по страхованию жизни через банки, выросли в 2 раза, до 3 млрд. рублей. Доля банковского канала продаж на рынке страхования жизни увеличилась с 17% в 1 полугодии 2009 года до 34% в 1 полугодии 2010 года.

Практически все страховщики показали существенные темпы прироста. У компаний «Альянс РОСНО Жизнь», «АльфаСтрахование – Жизнь», «Росгосстрах-Жизнь», «АЛИКО», «Русский Стандарт Страхования» премии выросли более чем в 2 раза.

В лидерах с премией в 102 млн. рублей появилась компания «Райффайзен Лайф», которая годом ранее в рэнкинге отсутствовала.

Также обращает на себя тот факт, что доля премий, собираемых через банки, превысила докризисный уровень (34% в 2010 году и 32% в 2008 году).

Тенденции развития каналов продаж на страховом рынке на 2010-2012 гг [3]

Основной вектор развития каналов продаж на страховом рынке Российской Федерации на 2010-2012 гг не будет связан с переходом от дорогих к дешевым каналам, а его развитие должно определить «восстановление докризисной структуры каналов продаж». К такому выводу пришли специалисты проекта «Страховой маркетинг» в аналитическом исследовании «Каналы продаж на страховом рынке Российской Федерации в 2010 году».

Анализ структуры каналов продаж на страховом рынке показывает наличие двух типов структур – докризисной, характерной для 2006-2008 гг, и кризисной, которая свойственна 2009-2010 гг.

Для «кризисной» модели характерна более высокая доля агентского и брокерского каналов продаж, на фоне сокращения премий, собираемых по прямому каналу продаж, а также через банковский и автосалонный каналы.

Рост агентского канала продаж связан не только с падением долей по другим каналам, но и активизацией страховщиков по развитию агентских сетей. Снижение доли прямого канала продаж обусловлено корпоративным фактором, то есть снижением расходов предприятий, особенно кэптивного сектора, на страхование. Более низкая роль банков и автосалонов в сборе премий можно объяснить снижением продаж новых автомобилей и объемов автокредитования.

Для докризисной модели характерной чертой является активное развитие банковских и автосалонных продаж, увеличение доли прямых продаж.

В структуре каналов продаж на 2010 год обращает на себя внимание небольшой рост доли автосалонов и, по некоторым видам страхования, продаж через банки, что может свидетельствовать о начале возвращения к «докризисной» структуре каналов продаж на страховом рынке.

Следовательно, в ближайшие два года основным движущим фактором в модификации структуры каналов продаж будет выступать не «вектор перехода на более дешевые каналы продаж», а «восстановление докризисной структуры». Но ожидаемое восстановление докризисной структуры не будет столь выраженным, так как не ожидается взрывоподобного роста продаж новых автомобилей и автокредитования, что наблюдалось в 2006-2007 гг.

Розничные каналы продаж страховых услуг в 2009 году

Распределение каналов розничных продаж по объему премии

Каналы розничных продаж страховых продуктов распределяются по объему премии в 2009 г. [2] следующим образом:

- Страховые агенты и независимые посредники - 40%

- Автосалоны и дилеры - 10%

- Прямые продажи - 19%

- Банки и кредитные организации - 5%

- Мини представительства в точках входа клиентов - 15%

- Прочие - 11%

Соотношение между каналами продаж той или иной страховой компании зависит от многих факторов, важнейшими из которых являются следующие:

1. уровень развития экономики и финансовой сферы;

2. национальные традиции и особенности менталитета;

3. уровень жизни населения;

4. стратегия развития страховой компании;

5. тип потребителя страховой услуги;

6. вид страховой услуги и др.

В зависимости от сочетания указанных выше факторов структура каналов продаж, а также их роль и значение для каждой компании являются своеобразными.

Вместе с тем наблюдаются определенные тенденции развития каналов продаж в разных странах. Так, в странах ЦВЕ основными каналами продаж по продуктам имущественного страхования для населения являются агентские сети и отделения

Однако если мы обратимся к опыту этих же стран в развитии страхования жизни, то увидим, что здесь картина несколько иная. Подавляющий объем продаж полисов по страхованию жизни в Польше и других странах приходится на агентский канал продаж

Если мы посмотрим структуру каналов продаж в развитых странах Западной Европы, то увидим, что здесь намечаются очень интересные тенденции, основными из которых являются рост доли прямых каналов продаж и профессиональных брокеров. Так, в Испании доля агентских продаж в общем объеме подписанной премии сократилась за 4 года с 58 до 49 %.

Эта тенденция сохраняется и сегодня, о чем свидетельствуют данные по страховому рынку Германии, где доля агентского канала продаж в общем объеме страховых премий за 20 лет существенно снизилась, что отображено на

Особо следует остановиться на таком канале продаж, как банки (банковский канал продаж). В континентальной Европе доля этого канала продаж в страховании жизни весьма высока.

С ростом уровня развития национальной экономики и финансовой сферы, а также уровня жизни населения доля прямых каналов продаж возрастает, а доля агентских каналов уменьшается. Страховые брокеры продолжают играть заметную роль в структуре каналов продаж. При этом брокеры как страховые посредники, действующие от имени страхователя, играют весьма важную роль, прежде всего на рынке корпоративного страхования. По мере развития информационных технологий все большую роль начинают играть прямые каналы продаж с использованием Интернета и телефонных каналов связи. В продаже полисов по страхованию жизни в Европе большую роль играют банки.

Проанализировав тенденции развития каналов продаж в странах с переходной и развитой экономикой, обратимся к России. В России для разных видов страхования характерны разные соотношения каналов продаж. Так, в розничном автостраховании основным каналом продаж являются агенты

А в страховании недвижимости картина обстоит несколько иначе. Велика доля страхователей, которые приобрели полисы страхования недвижимого имущества в офисе страховой компании. Мотивы страхователя здесь понятны – не все собственники хотят пускать агента к себе в дом либо квартиру. Кроме того, страхователи недвижимости хотят убедиться в надежности компании и увидеть ее собственными глазами

Сравнительная эффективность различных каналов продаж розничных страховых продуктов [10] 1

|

''Канал продаж |

Стоимость | Перспективность | Управляемость | Стабильность и лояльность клиентской базы | Операционные риски и страховое мошенничество |

| Прямые продажи через центральный офис | 4,4 | 3,4 | 4,7 | 4,2 | 4,2 |

| Прямые продажи через другие офисы | 3,5 | 3,7 | 4,3 | 4,0 | 3,7 |

| Direct insurance | 3,7 | 3,6 | 4,5 | 3,4 | 3,4 |

| Продажи через агентскую сеть (кроме банков, автосалонов, турфирм и других неспециализированных страховых агентов) | 2,7 | 4,3 | 3,5 | 3,5 | 2,7 |

| Продажи через автосалоны, турфирмы и др. неспециализированных страховых посредников (кроме банков и др. финансовых институтов) | 2,3 | 3,6 | 2,9 | 2,5 | 3,2 |

| Продажи через банки и другие финансовые институты | 2,4 | 3,7 | 2,5 | 2,7 | 3,9 |

| Продажи через брокеров | 2,4 | 3,3 | 2,2 | 1,9 | 2,4 |

Источник: «Эксперт РА» по данным опроса 25 розничных страховщиков

[1] Каждый из показателей оценивался по 5-баллной шкале, 1 – наиболее низкая оценка, 5 – наиболее высокая оценка.

Мнение рынка: Как кризис повлиял на работу различных каналов продаж?

|

'''Росгосстрах''': "Кризис обнажил проблемы неэффективного использования ресурсов в розничном страховании. Многие компании стали закрывать офисы продаж, агентства, филиалы. С учетом тенденции к снижению уровня сбора страховой премии по рынку часть компаний была вынуждена сворачивать свои проекты по расширению розничной сети". «Цюрих»: "Если говорить о влиянии кризиса на каналы продаж, то очевидно, что наиболее пострадал канал партнерских продаж в автостраховании. В первом квартале 2010 года продажи здесь не достигли уровня аналогичного периода 2009 года. По агентскому каналу сборы сохраняются на уровне 2009 года. Состояние прямого канала продаж напрямую зависит от известности бренда и инвестиций в рекламу, но первостепенное значение здесь имеет имидж, который компания сумела сформировать на протяжении кризисного периода". Согласие: "Наиболее эффективным с точки зрения стоимости и убыточности в розничном страховании представлялся банковский канал продаж, вместе с этим в период кризиса он оказался наиболее подвержен риску снижения объемов премий" Группа «УРАЛСИБ»: "Продажи розничных страховых услуг сильнее всего упали в канале "банкострахование". Агентские продажи практически не снизились, а по ряду продуктов даже возросли (ответственность, имущество)". «Русские страховые традиции»: "Самую высокую стабильность показали агентские продажи и продажи через брокеров. Незначительный спад продаж через офисы компании. Самое заметное снижение продаж по каналам автосалоны и банки". '''РОСНО''': "В целом - стремление клиентов сэкономить на страховании не привело к значимому для рынка увеличению доли Direct insurance". «Ингосстрах»: "По некоторым оценкам, премии, полученные через банковский канал продаж, снизились в четыре раза (речь идет о новом бизнесе, без учета пролонгации). Продажи через автосалоны также значительно сократились. Но при этом взаимодействие страховых компаний и автосалонов необходимо рассматривать в комплексе, учитывая не только продажи, но и ремонт. Доля агентских и прямых продаж, хотя и выросла в кризис, но не сама по себе, а в основном за счет более существенного падения банковского и дилерского каналов продаж. Еще до кризиса в 2008 году некоторые компании сделали ставку на развитие прямых продаж. На данный момент, как показывают наши расчеты, основанные на анализе изменения рыночной доли этих компаний, их ставка не оправдалась". '''Альянс РОСНО Жизнь'''»: "Из-за сокращения выдачи автокредитов автосалоны начинают искать альтернативные источники дохода и расширять спектр своих предложений клиентам. Поэтому в 2009 году они проявили повышенный интерес к сотрудничеству с компаниями по страхованию жизни как по направлению продаж отдельно стоящих продуктов (страхование от несчастного случая), так и кредитного страхования. Многие брокеры, которые до кризиса специализировались на работе с автострахованием из-за сокращения автокредитования, во многом переключились на работу в том числе с продуктами страхования жизни и сегодня активно предлагают своим клиентам как рисковые, так и накопительные программы". '''ВСК''': "Наиболее эффективный путь для страховых компаний на сегодняшний день – это сочетание различных каналов продаж и их развитие. Среди них агентские продажи, а также направление партнерских продаж и др". |

Особенности развития каналов продаж страховых продуктов в России

1. Поскольку для россиян необходимость живого общения с собеседником является одной из характерных черт их менталитета, именно «вербальные» каналы продаж играют крайне важную роль. В первую очередь это агенты и штатные сотрудники продаж страховой компании.

2. В силу причины, указанной в предыдущем пункте, в нашей стране слабо используется такой канал продаж, как телемаркетинг.

3. В силу невысокого уровня жизни основной массы населения в России крайне слабо развиты интернет-продажи. По различным данным, в России не более 2 процентов населения подключены к сети Интернет.

4. Такой канал продаж, как страховые брокеры, в России тоже развит весьма специфично. В отличие от развитых рынков, где брокеры являются посредниками на рынке корпоративного страхования, основная масса российских брокеров работают как агенты на рынке розничного страхования. Основная причина здесь кроется в неразвитости рынка корпоративного страхования и отсутствии страхового интереса наших предприятий, особенно средних и малых.

5. Практически не развит банковский канал продаж страховых услуг, т.к. в России не развито страхование жизни. Кроме того, банкам хватает доходов от продажи банковских продуктов, и они только присматриваются к кросс-продажам страховых услуг. Bankinsurance работает только в ипотеке и потребительском кредитовании, когда страховая услуга инплентирована в банковский продукт.

6. Доля прямых продаж через отделения и центры продаж страховых компаний невысока. Во-первых, у нас очень слабо развит рынок розничного страхования. В России только 7 % населения имеют полисы автокаско, 2 % – полисы ДМС и менее 3 % – полисы страхования имущества. Во-вторых, у страховых компаний не хватает ресурсов, особенно финансовых, для открытия таких точек продаж.

7. Однако соотношение между каналами продаж в России по мере развития ее экономики будет постоянно изменяться, при этом у нас также будут проявляться тенденции, характерные для развитых рынков.

Розничные каналы продаж будут развиваться различными темпами.

Интернет-канал

80 % страхователей предпочли бы покупать страховой полис через Интернет. К такому выводу пришли в СК "РАСО", подведя итоги проведенного в марте 2009 г опроса [6].

Подробнее см.Обзор Интернет-канала продаж страховых усуг

Агентский канал продаж ОАО "Росгосстрах" и стратегия его развития [7]

- Увеличение численности категоризированных агентов в рамках новой системы набора и адаптации страховых агентов. За 2009 год агентский корпус увеличился на 4000 продающих агентов

- Увеличение производительности агентов: повысить среднеквартальную выработку агентов по результатам категоризации и благодаря новым системам обучения и мотивации

Офисный канал продаж ОАО "Росгосстрах" и стратегия его развития [7]:

- Фиксация количества офисов продаж и повышение их уровня: повышение уровня сервиса за счет повышения

профессионального уровня офисного продавца; - Повышение уровня сервиса: кадровый отбор: высшее или среднее специальное образование, поведенческие компетенции, внешность; завершение формирования списка продающих подразделений, минимизация реорганизаций сервиса; обучение: методика продаж, общение по телефону, клиентское обслуживание; система мотивации: оклад и премии от объема продаж, как основная составляющая дохода (в т.ч. специальные)

- Развитие кросс-продаж офисными продавцами: стандартизация работы с кросс-продажами, качественная проработка существующей клиентской базы; формирование индивидуальных предложений по видам страхования

Стандартизация офисов продаж

1. Создание единого стиля оформления офисов продаж, внешнее и внутреннее оформление

2. Создание единой системы клиентского обслуживания: внедрение стандартов поведения, внешнего вида, новой рабочей программы для работы со страхователями, расчета премий и вознаграждения

3. Активное использование сайта в продажах: интернет заявки, on-line консультирование, развитие службы доставки заказанных через сайт полисов

4. Формирование у клиента «привычки» покупать страхование в офисе: качество и скорость работы, удобное расположение офисов, проведение акций для привлечения клиентов в офис продаж

Год 2008

Каналы продаж страховых продуктов на страховом рынке 2008 г. предусматривают, помимо осуществления продаж страховых услуг напрямую и непосредственно страховщиками, существование системы страховых посредников и других участников страхового рынка, принимающих участие в продажах страховых услуг.

Традиционные для рынка и перспективные каналы продаж страховых услуг подразделяются в зависимости от трех групп факторов:

— отраслевые, по видам страхования;

— территориальные, в зависимости от региона оказания страховых услуг;

— потребительские, по клиентским сегментам, на которые сориентированы продажи.

Попробуем с точки зрения отраслевых и потребительских групп факторов описать структуру страхового рынка 2008 г по каналам продаж.

Самым развитым из каналов продаж на страховом рынкев 2008 г по проходящей через них доле премии по соответствующему виду являлся канал прямых продаж, — все виды добровольного страхования, кроме страхования жизни, плюс ОСАГО. В "тройке" лидеров также канал "Банки, кредитные организации, риэлтерские организации" (ипотечное страхование, страхование залогового имущества, страхование от несчастных случаев и страхование жизни), а также канал "Туроператоры, турагенства, транспортные агенты" (страхование туристов и пассажиров).

Интернет-продажи, каналы "Аптеки и медицинские учреждения" и "Отдых (кроме туризма), развлечения" замыкают наш список имеющихся на рынке каналов продаж, отсортированный по степени убывания бала развития.

Каналы розничных продаж по объему премии в 2008 г.

Каналы розничных продаж страховых продуктов по объему премии в 2008 г.[2] распределились следующим образом:

- Страховые агенты и независимые посредники - 41%

- Автосалоны и дилеры - 23%

- Прямые продажи - 15%

- Банки и кредитные организации - 12%

- Мини представительства в точках входа клиентов - 4%

- Прочие - 5%

Экспертная оценка каналов продаж в розничном сегменте страхового рынка, 2008-2011 гг. [2]

| Каналы продаж страховых услуг |

Осуществляемые виды страхования |

Развитие канала в 2008 г., баллы, 0 – min, 10 – max, экспертная оценка |

| Прямые продажи |

все виды добровольного страхования, кроме страхования жизни, + ОСАГО |

9 |

| Транспортные билетные кассы |

добровольное страхование пассажиров и путешествующих, туристов |

9 |

| Риэлтерские организации |

ипотечное страхование, страхование недвижимости |

9 |

| Страховые агенты и независимые посредники |

все виды добровольного страхования + ОСАГО |

7 |

| Туроператоры, турагентства |

страхование путешественников и туристов |

7 |

| Автосалоны и автодилеры |

страхование автотранспорта, ОСАГО, страхование от НС, страхование жизни |

6 |

| Банки и кредитные организации |

ипотечное страхование, страхование залогового имущества, страхование от несчастных случаев, страхование жизни |

5 |

| Почта, связь |

все виды добровольного страхования + ОСАГО |

4 |

| Мини-представительства в точках "входа" клиентов |

все виды добровольного страхования + ОСАГО |

4 |

| Web |

все виды страхования, не связанные с доп. оценкой риска |

2 |

| Аптеки и медицинские учреждения |

все виды добровольного личного страхования |

2 |

| Отдых (кроме туризма), развлечения |

все виды добровольного страхования, кроме страхования жизни |

2 |

Из-за влияния финансового кризиса в . на страховом рынке ожидается изменение весов каналов продаж в розничном страховании в пользу неразвитых на сегодняшний день или только развивающихся каналов. При этом существенным образом будет падать доля продаж страховых услуг через канал "Автосалоны и дилеры" и "Банки и кредитные организации.

Политика экономии на издержках, приверженцами которой в кризисное время становятся все большее число страховщиков, вынуждает компании уменьшать вложения в развитие агентской сети и развивать продажи полисов штатными сотрудниками через дополнительные офисы, офисы продаж или удаленные рабочие места. В данном случае критичным показателем для каждого страховщика является сумма затрат на агентскую сеть в сопоставлении с затратами на содержание штатных продавцов. Пресс-релизы участников страхового рынка, датированные концом 2008 – началом 2009 гг., показывают, что пока тенденция развития прямых безагентских продаж доминирует над планами по расширению агентских сетей, по крайней мере, у крупных страховщиков федерального уровня.

Мнение страховщиков [11]

Страховщики продолжают борьбу с давлением посредников на тарифы. В частности, автодилеры сегодня являются самым дорогим каналом продаж. Тем не менее, они получают для себя самые низкие страховые ставки. А размеры комиссий для посредников, как правило, стандартны и составляют в среднем 25-30%. По мнению участников рынка, страховщикам и посредникам вряд ли удастся выработать единую стратегию.

По общему мнению опрошенных Ъ страховщиков [11], большинство страховых компаний, лидирующих по объему сборов страховой премии, привлекают к продаже полисов посредников. В роли посредников как правило выступают автодилеры. Больше всего они преуспели в продажах КАСКО, все другие виды страхования продаются через них в гораздо меньших количествах. Так, например, начальник управления страхования автотранспортных средств Северо-Западного филиала страховой группы "Уралсиб" Евгений Макаренко сообщил, что некоторые страховщики сейчас продают через посредников до 50% полисов КАСКО.

Тем не менее, первый заместитель генерального директора СК "Росгосстрах Северо-Запад" Татьяна Никитина призвала коллег противодействовать "нажиму" со стороны посредников, продающих страховые полисы, и прежде всего - автодилеров.

По сообщению госпожи Никитиной, до недавнего времени наиболее быстро растущими сегментами страхового рынка были ипотечное и автострахование. Темпы их роста в этой компании за последний год превысили 200%. "Эти виды страхования определили каналы продаж, - отметила госпожа Никитина. - В цепочке росло количество внешних посредников - банков, автосалонов, лизинговых компаний, брокеров и прочих. Их доля в продажах все время увеличивалась. Например, в нашей компании в последнее время через автодилеров продавалось 15-17 процентов полисов КАСКО".

По словам госпожи Никитиной, в начале переговоров дилер всегда декларирует, что хочет зарабатывать исключительно на своей профильной деятельности, то есть на продаже и последующем техническом обслуживании и ремонте автомобилей. Но в итоге, как правило, выставляет страховщику обязательные требования об установлении эксклюзивно низких страховых тарифов, своем высоком комиссионном вознаграждении и о направлении на ремонт максимально большого количества поврежденных автомобилей, причем речь начинает идти как об автомобилях, проданных и застрахованных этим посредником, так и о застрахованных через другие каналы продаж страховой компании.

"Автодилеры сегодня - самый дорогой канал продаж, который, тем не менее, получает для себя самые низкие страховые тарифы, - констатировала госпожа Никитина. - Автодилерам это во всех смыслах выгодно: они имеют возможность предоставить своему клиенту максимально 'упакованную' услугу, да еще и получить большие комиссионные". При этом самую большую выгоду дилеры получают, продавая и страхуя автомобили премиум-класса.

"Например, страхование 'мерседесов' по КАСКО за 5 процентов - это еще не самая высокая ставка у дилеров, бывает и выше. А комиссия с этого тарифа в 25 процентов - это еще не самая маленькая комиссия", - сообщила представитель "Росгосстраха".

Сложилась и еще одна неприятная для страховщиков тенденция: если стоимость нормо-часа поднимают одни дилеры, то вслед за ними почти одновременно это же делают другие. По мнению госпожи Никитиной, это можно объяснить как оперативным контролем всех изменений ценовой политики своих коллег со стороны дилеров, так и картельным сговором.

На этом претензии не заканчиваются. Также сегодня уже накоплено много информации о случаях страхового мошенничества, осуществляемого при помощи посредников. Например, о страховании ими уже "битых" машин. Последней претензией представительницы "Росгосстраха" стали систематические задержки при перечислении страховщику денег за проданные полисы.

"Такой наиболее быстро развивающийся и при этом высокоубыточный сегмент страхового рынка, как КАСКО, определяем не мы, а нестраховые посредники", - резюмировала госпожа Никитина и отметила, что пока с этими проблемами каждый из страховщиков борется поодиночке. Она призвала коллег - прежде всего, лидеров рынка - начать вести согласованную политику при сотрудничестве с посредниками.

"Слова 'нерадивые посредники' не имеют никакого отношения к автосалонам, - возразила директор кредитно-страхового департамента компании "Гриффин-авто" Людмила Данильченко. - Мы партнеры, и при правильно проведенных переговорах автосалон сможет дать страховщику по-настоящему серьезные обороты. Те суммы, которые агент - физическое лицо собирает за месяц, один сотрудник в автосалоне собирает за три рабочих дня".

Госпожа Данильченко согласилась с тем, что автосалону действительно интересно работать по привлекательным, то есть невысоким тарифам за высокое комиссионное вознаграждение, но при этом заявила: "Я считаю, что это прерогатива страховой компании - установить такой тариф, который будет соответствовать рыночным условиям и уровню убыточности по данной марке автомобилей. Низкий тариф может только поначалу казаться привлекательным. Для нашего салона в большей степени важно направление автомобилей на ремонт на наши СТО". Поэтому компания не требует увеличения комиссионного вознаграждения и снижения тарифов - важнее платежеспособность страховщика.

Также эксперт категорически отвергает обвинения в задержке платежей: "В договоре со страховой компанией прописано, что агент должен отчитывается раз в месяц и переводить страховую премию тоже раз в месяц. Если страховая скажет, что это необходимо делать раз в неделю, то мы будем это делать раз в неделю. А что касается задержек платежей, то обвинять в этом надо не весь посреднический бизнес, а людей, с которыми общаешься. Во всех сферах есть недобросовестные сотрудники".

Между тем мнение эксперта компании "Гриффин-авто" разделяют не только ее коллеги-конкуренты, но и большинство страховщиков. Так, PR-директор ООО "Кредитный и Финансовый Консультант" Артем Скрябиков отвергает обвинения в том, что посредники "выжимают" для себя неадекватные агентские скидки. "Размеры комиссий для посредников, как правило, стандартны для всех и составляют в среднем 25-30 процентов. Обычно страховая компания регулирует размер комиссий в зависимости от объемов продаж партнера, - считает он. - Судя по всему, в ближайшее время вряд ли стоит ждать повышения комиссий, так как рынок переживает не лучшие времена. Вероятно даже, что проценты, получаемые посредником, скорректируются в меньшую сторону".

Руководитель управления по работе со страховыми посредниками Северо-Западного дивизиона "Ренессанс-страхования" Екатерина Волкова уверена: если посредник обеспечивает страховщику большой поток клиентов, то даже получая комиссию выше рыночной, "он вполне может быть интересен для страховой компании".

"Клиенты предпочитают купить полис именно у определенного посредника - например, за счет удобства обслуживания, а между страховыми компаниями идет нормальная конкуренция за канал продаж. Монополии в реализации полисов нет, поэтому предпринимать какие-то меры по отношению к продавцам-посредникам мы не планируем", - резюмировала госпожа Волкова.

При этом у страховщиков все-таки есть претензии к посредникам. Например, начальник управления продаж по Петербургу и Ленинградской области СК "Русский мир" Игорь Шестериков отметил, что у него накопилось больше всего претензий к агентам-юрлицам, строящим свою агентскую сеть.

"У них цепочка субподрядчиков иногда получается слишком длиной, что неминуемо вызывает нарушения процедур страхового производства", - посетовал господин Шестериков. Впрочем, эксперт тут же перечислил и достоинства каждой из посреднических групп. Например, брокеры создают свою агентскую сеть, несут свои предпринимательские риски, инвестируя в новых людей и новые точки продаж. Страховая компания платит им за конкретный результат, не переживая за эффективность работы тех самых новых людей и новых точек продаж, а автосалоны, банки и риэлтеры просто развивают новый бизнес.

"Хорошо обслуживая клиентов этих партнеров, мы будем культивировать в них лояльность по отношению к нашей компании, которую в последующем будем использовать для кросс-сейлинга и получения рекомендаций для продаж новым клиентам", - планирует представитель "Русского мира". Ответственность за предоставление некоторым посредникам неадекватно высоких агентских скидок господин Шестериков целиком возлагает на страховщиков.

"Мы придерживаемся принципа, что во всех каналах продаж цена на нашу услугу должна быть одинакова, и не допускаем ценовой конкуренции между каналами, - утверждает он. - Если речь идет о спецпрограммах, то мы реализуем их для всех однородных объектов по всем каналам. Например, специальный тариф по какой-либо модели будет действовать не для одного салона, а для всех продающих данную модель".

Госпожа Данильченко сомневается в том, что страховщики смогут выработать единую политику работы с посредниками: "Объединение страховых компаний вряд ли произойдет - слишком разные цели и задачи стоят перед крупными и мелкими страховыми компаниями".

Впрочем, аналогичного мнения она придерживается и об автодилерах: "О каком картельном сговоре между автодилерами идет речь? Мы в своей работе не ориентируемся ни на дилеров наших марок, ни на другие марки. Кроме того, никто из дилеров не будет открывать никому из конкурентов, с кем из своих партнеров и как он договорился".

При этом эксперт не сомневается, что страховщики и посредники, будучи неспособными к внутрицеховым договоренностям, вполне могут достичь партнерских договоренностей между двумя сторонами страхового рынка: "Автосалонам и страховым компаниям надо идти на открытый диалог, а достичь в переговорах соотношения интересов и дилера, и страховой компании совсем несложно".

Каналы продаж страховых продуктов в 2007

Обзор рынка каналов розничных продаж страховых услуг

В условиях разгорающегося экономического кризиса структура дистрибуции российских страховщиков претерпевает значительные изменения. Современная ситуация подталкивает страховой рынок к качественному пересмотру маркетинговой политики. Кто и как будет продавать страховые полисы завтра?

Продажа страховых услуг через банки и автосалоны

Агентский канал продаж

Сегодня агентские сети многих компаний состоят из тысяч и десятков тысяч человек. Кто все эти люди? Подавляющее большинство агентов занимаются страхованием в свободное от основной трудовой деятельности время. Мы знаем, что лишь немногие страховщики, из числа самых крупных, могут похвастаться собственными учебными центрами или курсами для агентов. Значит, агенты зачастую не обладают <nobr>сколько-нибудь</nobr> серьезной квалификацией, что приводит к повышенному числу ошибок в расчете тарифов, заполнении полисов и прочих несложных действиях. К тому же, большинство агентов умеют продавать лишь полисы ОСАГО и КАСКО, что и считают вполне достаточным.

Прямые продажи

Второй канал продаж, который может стать для страховщиков существенным подспорьем и большим заделом на будущее, – это, так называемые, прямые продажи или, на зарубежный манер –"direct marketing"

В последний год страховой рынок с большим интересом следит за приступившими к активным действиям тремя прямыми страховщиками. Имеются в виду всем известные «Прямое Страхование», «Контакт-Страхование» и «Интач Страхование». Мнения специалистов по этому вопросу разделились. Скептики указывают на огромные затраты на рекламу, необходимые при запуске проектов, которые существенно превышают аквизиционные расходы традиционных агентских компаний и вполне могут не окупиться, если расчет на значительный процент пролонгации в последующие годы окажется неверным.

Но для клиентов преимущества прямого страхования очевидны – за счёт отказа от посредников цены зачатую оказываются значительно ниже, нежели у страховщиков «классических», а это означает повышение спроса на их услуги в период финансовой нестабильности, которую мы сейчас переживаем. Например, в «Контакт-Страховании» говорят: "В наше непростое время люди начали лучше считать деньги. Большинство понимает, что купить полноценный полис за меньшие деньги – это не жадность, а нормальный расчёт. Так что наше предложение сейчас актуально как никогда. Поэтому мы не испытываем проблем с привлечением новых клиентов". С другой стороны, появились примеры запуска проектов прямого страхования в рамках традиционных компаний – «Ренессанс-Страхование». Из преимуществ этого подхода прежде всего необходимо указать на то, что расходы на имиджевую, брендовую рекламу в этом случае могут быть не так значительны. А сами проекты гармонично дополняют структуру каналов продаж традиционных страховщиков и поддерживаются опытным штатом специалистов головной компании. Можно с большой уверенностью прогнозировать, что большинство крупнейших страховщиков в наступающем 2009 году запустит собственные проекты прямых продаж. Ведь то, что раньше считалось незначительным и пренебрежительно отбрасывалось, теперь приобретает совсем иное значение. Современные страховщики просто не могут пренебрегать таким низкозатратным каналом продаж, как "direct insurance". [8]

Дополнительное стимулирование клиентов [8]

Хочется отдельно остановиться на приобретающем всё большее распространение комплексе инструментов привлечения потребителей – акции, формирование программ лояльности, подарки и пр. стимулирующие мероприятия. Очевидно, что простейшие подходы уровня «Купи квартиру – получи бейсболку в подарок» уже ничего не продают и никого не веселят. Организаторам подобных программ приходится быть всё изобретальнее. Несколько примеров только из «новогодних» новостей компаний, иллюстрирующих богатство этой палитры:

Экзотические методы продаж [8]

Сетевой маркетинг (МLM-структуры)

Страховые банкоматы

Несколько слов о конкуренции

Брокерский канал продаж

Бурный рост потребительского кредитования в последние два года привел к резкому возрастанию роли нестраховых посредников как каналов продаж страховых услуг. Размер комиссионного вознаграждения, уплачиваемого страховщиками при использовании этих каналов продаж, растет и достигает в ряде случаев 30-35% и более. Страховщики интенсивно ищут более дешевые каналы продаж, активно развивая различные формы прямого страхования, включая интернет-продажи, однако объем страховой премии, получаемой с их помощью, по-прежнему невелик. Фактически на рынке розничного страхования сложилась ситуация, при которой условия страховым компаниям диктуют посредники. [5]

По оценкам "Эксперт РА" [5], основанным на данных 33 страховых компаний, в 2006 году через страховых и перестраховочных брокеров собиралось в среднем около 6 % страховых взносов. В 2007 г доля брокерского канала продаж в портфелях страховщиков достигла 8 % /выборка менее репрезентативна – по данным 13 компаний/, а доля взносов, полученных через страховых брокеров, у ряда компаний достигла 70 %. Об этом говорится в обзоре "Эксперт РА" "На пути к цивилизованному рынку".

На западе через страховых брокеров собирается от 10-20 % /континентальная модель/ до более 50 % /англо-американская модель/ страховых премий. В России совокупная доля брокерского канала продаж страховых компаний не превышает 10 % /от взносов по добровольным видам + ОСАГО/.

"Формирующийся в настоящий момент российский рынок услуг страховых брокеров по своим структурным характеристикам /высокому уровню концентрации, сходному списку лидеров, ориентации на предоставление сервисных услуг/ становится похож на западные рынки брокерских услуг" - считает директор департамента рейтингов финансовых институтов рейтингового агентства "Эксперт РА" Павел Самиев.

Российский рынок страховых брокерских услуг высоко концентрирован. Значительное число договоров, заключенных при посредничестве страховых брокеров, приходится на ООО "Аон Рус – Страховые брокеры", ЗАО "Марш-страховые брокеры", ЗАО "Страховой брокер "Малакут". При этом первые две компании являются "дочками" мировых лидеров рынка брокерских услуг.

Услуги страховых брокеров наиболее востребованы в технически сложных видах страхования, таких как морское страхование, страхование космических рисков, страхование авиационных рисков, страхование СМР и т.д. В 2007 году как минимум 34,3 проц взносов по страхованию авиационных рисков было принято по договорам, заключенным при посредничестве страховых брокеров, по страхованию СМР – минимум 10,8 проц.

Услугами страховых брокеров пользуются в основном юридические лица. В 2007 г более 95 проц взносов по договорам, заключенным при участии страховых брокеров, приходилось на договоры корпоративного страхования.

По данным ФССН, размер совокупной брокерской комиссии в 2007 г превысил 1,9 млрд руб. По данным "Эксперт РА", усредненное значение комиссии российских страховых брокеров составило 13-14 проц. При этом размер комиссии варьируется от 4 до 30 проц. В 2007 г суммарная величина начисленной комиссии страховых брокеров, принявших участие в исследовании "Эксперт РА", составила 447 018 тыс руб или 23,5 проц совокупной рыночной комиссии.

На брокерском рынке работают либо небольшие фирмы /от 1 до 10 человек/, либо крупные компании /от 20 до 50 человек/. Отсутствие "среднего класса" среди российских страховых брокеров свидетельствует о низком уровне развития института посредников этого типа.

Лицензирование деятельности российских страховых и перестраховочных брокеров стало отправной точкой формирования цивилизованного рынка брокерских услуг, а с введением специализированной отчетности №1-брокер значительно повысился уровень транспарентности рынка, появились предпосылки формирования его информационной инфраструктуры. Тем не менее, большинство страховых брокеров все еще не готово раскрывать информацию о своей деятельности, что свидетельствует о незрелости рынка.

Становлению института страховых и перестраховочных брокеров в качестве профессиональных посредников в отношениях между страховщиками и страхователями на российском страховом рынке мешают факторы, как со стороны спроса, так и со стороны предложения. Это низкий объем добровольного спроса на страховые услуги, возможность пользоваться услугами страховых компаний без посредников, невыгодные для клиентов условия налогообложения на услуги страховых брокеров. Что касается проблем со стороны предложения, то это в основном запреты на получение комиссии за посредническую деятельность от страховых компаний, невыгодные условия налогообложения деятельности страховых брокеров, а также низкий уровень профессионализма сотрудников брокерских компаний.

Обзор каналов продаж страховых услуг за 2001-2007

Каналы продаж страховых продуктов в Центральной и Восточной Европе [4]

Страховые рынки стран Центральной и Восточной Европы вызывают пристальный интерес российских страховщиков, так как существует значительное количество прогнозов, которые опираются на анализ этих рынков, опережающих в развитии отечественный страховой рынок на 5–7 лет. В статье польских аналитиков рассматриваются каналы продаж в данном регионе и их особенности.

Спектр каналов продаж

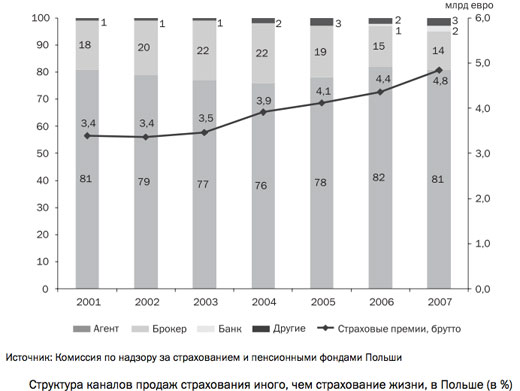

Условия страховых рынков стран Центральной и Восточной Европы отличаются друг от друга: законодательство, продукты и клиентские предпочтения — это индивидуальные черты каждой страны. Однако у всех европейских стран на восток от Берлина есть одна общая черта: страхователи предпочитают покупать страховые полисы через традиционные каналы продаж. Причин такой ситуации может быть много: сравнительно короткое время развития страхования в условиях рыночной экономики, низкий уровень развития инфраструктуры связи, отсутствие доверия к продуктам, предлагаемым через Интернет или телефон, нехватка информации о страховых продуктах или отсутствие сотрудничества между страховщиками и другими финансовыми организациями (например, банками). На протяжении восьми лет в Польше доля агентов в структуре продаж в сфере страхования имущества составляла около 80 процентов. Ситуация в страховании жизни иная: в последние годы в Польше выросло значение продаж в сфере банковского страхования, но все агенты и так собирают 70 процентов премии этой группы.

На рисунке показана структура каналов продаж в сфере иного страхования, чем страхование жизни, в 2001–2007 годах в Польше.

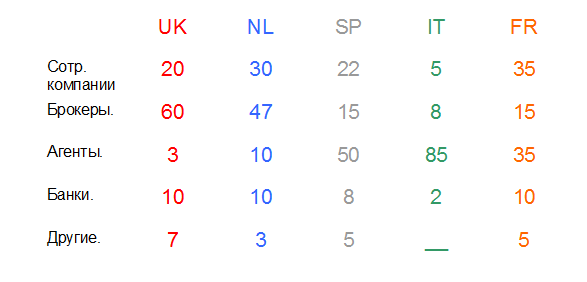

Страховые рынки Западной Европы имеют более разнообразную структуру каналов продаж, но там важную роль играют страховые посредники.

Страховые компании не перестают искать новые каналы продаж, которые могли бы увеличить прибыль или расширить круг клиентов. Когда-то страховку можно было покупать исключительно у страховых агентов или сотрудников страховых компаний. Потом появились новые каналы: почтовые отделения, банки, супермаркеты, банкоматы, авиалинии, продавцы автомобилей. Интернет дает возможность сравнивать цены на страховые продукты в разных компаниях, а также приобретать их прямо на сайте. Выбирая определенный канал продаж, клиенты принимают решение не только относительно способа покупки, но и относительно приобретения пакета дополнительных услуг, получаемых вместе со страховым продуктом.

Выбор клиентами канала продаж зависит от многих факторов. Отсутствие у многих клиентов потребности в страховании и знаний о страховых продуктах делает необходимым участие агента в процессе продажи. Другие клиенты, которые ценят удобство покупки и низкую стоимость предлагаемого продукта, предпочитают покупки через прямые каналы — Интернет или телефон. Принимая решение о продаже продуктов посредством определенных каналов продаж, страховая компания должна помнить о том, к какой группе принадлежат ее целевые клиенты. Если компания ориентирована на молодежь и специализируется на розничном страховании, наиболее полезным и эффективным может оказаться канал продажи через Интернет. Если компания продает более сложные продукты, в качестве главного канала продажи предпочтительна сеть специализированных агентов. Существует множество методов решения проблемы выбора подходящего канала продажи. Как в Польше, так и в России компании сегодня пытаются обеспечить продажи через разные каналы и удовлетворять нужды разных групп населения.

Прямые каналы продаж

Прямые каналы продаж, среди которых самыми популярными являются телефон и Интернет, в регионе Центральной и Восточной Европы пока не завоевали значительной части рынка. Для большинства страховых компаний инвестиции в прямые каналы способны обеспечить возможность развития, но традиционные каналы продаж все же остаются главным путем продвижения страховых продуктов на рынке. В таких странах региона, как Чехия или Польша, через Интернет или телефон покупаются продукты автострахования, страхования недвижимого имущества и туристического страхования. Пример Польши особенно интересен. Прямую продажу полисов осуществляют 11 страховщиков, и все новые компании идут тем же путем. Самая большая польская страховая компания – ПЗУ, для которой работают 17 тысяч агентов, тоже решила использовать Интернет для продажи полисов — это убедительно показывает, что игнорировать эту возможность нельзя. Однако, несмотря на растущее количество новых компаний, предлагающих услуги прямого страхования, их совместная доля на рынке имущественного страхования в 2007 году составила только около 1,5 процента, а на рынке страхования жизни менее одного промилле. Тем не менее, несмотря на незначительную долю прямого страхования в бизнесе, есть и истории успеха. Речь идет о первом прямом страховщике в Польше — Link4.

Компания Link4 в 2003 году первой начала продавать страховые продукты по телефону. Сначала исключительно автостраховки, потом туристическое страхование, страхование имущества, сейчас также страхование жизни. Польский рынок внимательно наблюдал за результатами работы «пионера прямых продаж». За первые два года Link4 заво-

евала около 1 процента польского рынка — больше, чем первая прямая страховая компания в Великобритании, Direct Line, в аналогичный период своего существования. В 2007 году в Польше 78 процентов всех продаж по телефону и через Интернет было сделано Link4. Согласно калькуляции «Соллерс Консалтинг» точка безубыточности для автостраховщика, продающего свои продукты через прямые каналы, составляет около 28 млн евро. Link4 является на данный момент единственной прямой компанией, которой удалось достигнуть такого уровня прибыли.

Согласно опыту Восточной и Западной Европы рынки страхования можно поделить на два типа. В странах, где клиенты покупают страховку преимущественно у агентов, прямые каналы продаж развиваются медленнее. Примерами таких стран на Западе являются Германия и Швейцария. К этой группе принадлежат также все страны Центральной и Восточной Европы. Примеры противоположной схемы развития прямых каналов продаж можно найти в Великобритании и Голландии: здесь раньше были популярны брокеры, один из самых дорогих каналов продаж. Сегодня в Великобритании около 40 процентов страхования имущества (более 80% автострахования) продается через прямые каналы. Тем не менее брокеры по-прежнему остаются значимым источником прибыли, собирая более половины премии по имущественному страхованию. В регионе Центральной и Восточной Европы значимость брокеров существенна, но меньше, чем в Великобритании, Чехии, Словакии и Литве, — около 40 процентов премии.

В структуре расходов компаний, продающих свои продукты исключительно через прямые каналы, расходы на поддержку и развитие сети продаж сравнительно низкие, а главной позицией в бюджете являются реклама и маркетинг. Прямые страховщики являются лидерами в издержках на телевизионную рекламу, но у потенциальных клиентов эти компании не вызывают доверия. В 2007 году затраты на рекламу в секторе прямого страхования едва не превысили премию в этом сегменте рынка. Издержки были продиктованы ростом конкуренции: в 2007 и 2008 годах на рынок прямых продаж в Польше вышли AXA, Allianz Direct, Liberty Direct и Aviva Direct. Согласно оценкам Generali, в 2007 году прямые страховщики на каждый 1 PLN1 премии потратили около 1,5 PLN на рекламу. Усилия, направленные на маркетинг, приносят заметный эффект: благодаря рекламе такие компании, как Liberty Direct или Commercial Union Direct, дебютировавшие на рынке в 2007 году, заработали в первых трех кварталах 2008 года около 12 млн евро премии каждая, что составило 20 процентов премии Link4.

Почему страховщики тратят деньги на развитие прямых каналов продаж? Последнее исследование, проведенное среди страховщиков США лондонской компанией Datamonitor, свидетельствует, что продажа онлайн уменьшает расходы на привлечение новых клиентов, позволяет более эффективно «мониторить» контакт с клиентом. Аналитики из Datamonitor подчеркивают, что широкому развитию прямых каналов будут препятствовать законодательство и сильная позиция агентов.

Банковское страхование

В Западной и Восточной Европе агенты, телефон и Интернет являются главными каналами продаж страхования имущества. В продаже страхования жизни на Западе преобладают банки. Рынок страхования жизни развивается вместе с появлением новых отделений банков; лидерами в Европе являются Португалия (88% премии) и страны Средиземноморья — Испания, Франция и Италия. На фоне других рынков Западной Европы выделяются рынки Великобритании и Ирландии, где более 70 процентов премии в страховании жизни собирают брокеры.

В странах Центральной и Восточной Европы банки не завоевали еще значительной позиции в структуре продаж страховых услуг. Можно, однако, заметить изменения, свидетельствующие о развитии этого канала: в Польше с 2002 по 2007 год доля премий в сфере страхования жизни, собираемых через банки, выросла с 1 до 23 процентов. Надо отметить, что это были простые продукты, приобретаемые преимущественно на короткий срок, с накопительной функцией. В двух странах региона, Литве и Турции, банки являются главными акционерами крупнейших страховщиков и поэтому имеют очень сильные позиции на рынке страхования.

Причин сотрудничества страховщиков и банков много. С одной стороны, это политика банков, направленная на увеличение управляемых активов и диверсификацию прибыли. С другой стороны, страховщики всегда ищут новые каналы продаж своих продуктов, и отношения с банками — это естественный выбор. Страхование жизни — долгосрочная инвестиция, а в том, что касается сбережения и накопления денег, клиенты больше доверяют банкам. В результате они зачастую предпочитают покупать данные продукты в банках.

Другие сети

Страховщики пользуются и другими сетями. Туристическое страхование можно покупать в авиакомпаниях, автострахование — у продавцов автомобилей. Очень интересно следить за тем, какие успехи делает в Польше МТУ, страховщик группы Ergo Hestia, который продает свои продукты в почтовых отделениях.

Тайна успеха МТУ заключается в сосредоточении на простых страховых продуктах, предназначенных для клиентов с низкими доходами. Компания решила подчинить все аспекты деятельности сокращению издержек: благодаря особенностям структуры группы Ergo Hestia компания смогла централизовать бизнес-процессы в одном месте. МТУ продает свои продукты в основном в небольших городах с популяцией менее 100 тысяч жителей. Согласно стратегии компания должна была найти дешевый и эффективный канал продаж. Проблему решила почта, которая располагает развитой сетью отделений. Почтовое агентство финансовых услуг, продающее полисы страхования жизни компании Cardif, имеет возможность продажи более чем через 8 тысяч польских почтовых отделений. В портфеле дешевых каналов продаж компании МТУ есть также прямые каналы продаж (телефон и Интернет). Компания стимулирует продажи через рекламу на популярном среди ее клиентов канале телемагазина.

Лидером рынка прямого страхования в Польше является Link4. МТУ тоже продает полисы напрямую и дополнительно пользуется услугами почты и телемагазина. Благодаря своей специализации обе компании занимают первые места в своих сегментах рынка.

Год 2006

Доля рынка в зависимости от канала продаж в Европейских странах в % ,

Страхование иное, чем страхование жизни [9]

Год 2005

Маркетинговые каналы в сфере страхования [21]

Для эффективного функционирования маркетинговых каналов необходимо соблюдать технологию их формирования, обеспечивать взаимовыгодное сотрудничество участников канала и своевременно устранять возникающие в нем разрывы. Также анализируются типичные ошибки в работе топ-менеджмента по управлению маркетинговыми каналами и даются некоторые рекомендации.

В литературе по маркетингу существует немало определений понятия «маркетинговый канал» (marketing channel). Одни авторы под этим термином понимают организацию определенной системы, обеспечивающей доступ конечного потребителя к товарам и услугам [13]. Другие пишут, что маркетинговые каналы образуют взаимозависимые организации, участвующие в процессе доведения товаров или услуг до конечных пользователей [14].

Третьи вместо маркетингового канала употребляют понятие «каналы распределения» (channels of distribution) , которое определяют как торгово-распределительные сети, по которым перемещается продукция к покупателям [15]. По сути, все приведенные выше определения сводятся к толкованию маркетингового канала, или канала распределения, как канала сбыта продукции и услуг конечному потребителю. В связи с этим в дальнейшем понятия «маркетинговый канал» и «канал распределения» будут рассматриваться нами в качестве синонимов.

Внутри такого канала могут создаваться промежуточные звенья, обеспечивающие производство, продажу и распределение товаров и услуг.

А организации и индивидуальные продавцы или посредники, занятые в сбытовой цепочке, становятся участниками маркетингового канала.

И.В.Алешина выделяет основные функции, которые в том или ином объеме и последовательности осуществляются участниками канала: исследование рынка, определение требований потенциальных потребителей, сбор информации о конкурентах, продвижение продуктов посредством персональных коммуникаций, финансирование участников канала — кредитование производителей или покупателей, распространение и обслуживание продукта, формирование ассортимента и принятие всех рисков, связанных с реализацией вышеперечисленных функций [16]. Используемые при этом маркетинговые инструменты чаще всего являются элементами маркетинг-микса.

Ключевое значение имеет технология создания маркетинговых каналов. В качестве базовых можно принять шесть основных процедур формирования каналов распределения, предложенных Б. Розенблумом [17]:

— формирование стратегии каналов распределения;

— разработка структуры канала;

— выбор участников канала;

— мотивация участников канала;

— координация структуры канала с учетом используемых маркетинговых инструментов;

— оценка работы участников канала.

Что же касается страхового маркетинга, то в данном случае каналы распределения включают в себя как традиционные для российского рынка, так и новые направления продаж страховых услуг, имеющие значительные перспективы развития. Итак, рассмотрим традиционные маркетинговые каналы.

Канал прямых продаж страховых услуг в настоящее время используется практически всеми компаниями, работающими в данной сфере. Однако в силу незначительной емкости, малого охвата целевых сегментов и неизбежных затрат на расширение офисных структур (как непосредственно продающих — фронт-офисных, так и обеспечивающих эти продажи — бэк-офисных) его следует, на наш взгляд, рассматривать не как основной, а скорее как дополнительный канал распространения страховых услуг. Вместе с тем если принять во внимание массовые продажи, например полисов ОСАГО, то нужно признать, что многие российские страховщики после 1 июля 2003 г. стали активно его использовать.

Прямой маркетинг в страховании, как и в других сферах услуг, базируется на непосредственном или технически опосредованном контакте с потребителями. В этом случае в качестве непосредственного взаимодействия с клиентами рассматриваются контакты офисного персонала подразделений продаж или, например, работа стендового персонала, осуществляющего продажи страховых услуг на выставках и ярмарках. Сюда же можно отнести и выездные продажи полисов, которые проводятся сотрудниками офиса в зонах деятельности корпоративных клиентов, при обслуживании учредителей страховой компании и пр.

Технически опосредованными являются продажи страховых услуг по телефону (телемаркетинг), электронные продажи, а также реализация страховых продуктов с использованием других технических средств для отправки предложений о страховании и сопровождения клиента на протяжении всего цикла продаж. При этом предложение может быть отправлено по факсу, электронной почте или через Интернет, а ответ клиента может поступить любым другим, удобным для него способом. Потенциальный страхователь может обратиться непосредственно в офис, позвонить по телефону , направить ответ по почте (обычной или электронной) и т. д. К инструментам прямого страхового маркетинга следует отнести и продажи полисов по почте, с использованием каталогов, вкладышей в печатные издания, рекламных акций и др.

Среди традиционных каналов распределения можно выделить, пожалуй, самый массовый — продажи через страховых посредников. К числу последних относятся две категории продавцов услуг страхования: страховые агенты и страховые брокеры. Наиболее многочисленной является категория страховых агентов — по некоторым оценкам, сегодня в России насчитывается 100-150 тыс. посредников, представленных как физическими, так и юридическими лицами. Если рассматривать агентов в качестве участников маркетингового канала, то в первую очередь следует отметить их юридическую несамостоятельность. Согласно страховому законодательству они осуществляют продажи страховых услуг от имени, по поручению и за счет страховой компании. В силу практически полной зависимости от страховщика этот участник канала распределения достаточно мобилен и легко управляем. Контролируя свои агентские сети, страховщик имеет возможность гибко реагировать на изменения спроса, оперативно формировать каналы сбыта, ориентированные на новые сегменты или ниши рынка, а также предлагать новые массовые продукты другим целевым группам. В ряде случаев специально подготовленные агенты могут объединяться в отдельные звенья канала продаж для распространения эксклюзивных страховых продуктов или обслуживания страховых потребностей VIP-клиентов.

Категория отечественных страховых брокеров в силу разных причин является менее многочисленной. По состоянию на 1 апреля 2003 г. в реестре страховых организаций на официальном сайте Департамента страхового надзора Министерства финансов РФ числилось 1,008 тыс. брокеров. Почти треть из них (281) — физические лица. В связи со значительным расширением сбытовых сетей страховых компаний после введения Обязательного страхования гражданской ответственности владельцев транспортных средств их число, по нашим оценкам, увеличилось примерно в 1,5 раза.

Страховые брокеры имеют иной, нежели агенты, правовой статус и значительную самостоятельность. Однако если рассматривать реальное положение дел на отечественном страховом рынке, то, на наш взгляд, следует признать, что к настоящему моменту институт страховых брокеров в России окончательно еще не сформировался. Те юридические и физические лица, которые имеют подобный статус, по сути, выполняют на рынке функции страховых агентов, что запрещено действующим законодательством.

Возможно, что с введением процедуры обязательного лицензирования деятельности страховых брокеров, а также благодаря работе профессиональных объединений страховщиков ситуация на отечественном рынке страхования изменится к лучшему.

Структура маркетингового канала, в зависимости от целей и задач, выбранных форм и методов продвижения страховых услуг, может быть различной, как и методы построения сбытовых цепочек или число участников канала.

Нужно отметить, что продажи страховых услуг через территориально-обособленные структурные подразделения организации (филиалы, агентства, центры продаж и т. п.) в данном случае рассматриваются как прямые продажи, поскольку их осуществляет штатный персонал компании. В том случае, если региональное подразделение фирмы осуществляет продажи полисов через страховых агентов и брокеров, используются маркетинговые каналы. Канал распределения через агентов-юридических лиц при определенных условиях позволяет использовать дополнительное звено продаж из субагентов, представленных физическими лицами. Канал продаж через страховых брокеров существует лишь с точки зрения страховщика, с позиции же страхователя это канал приобретения услуг с учетом возможных рыночных альтернатив.

В последние годы в нашей стране все большую популярность приобретают маркетинговые каналы, через которые распределяются комплексные, в том числе финансовые, услуги. К их числу можно отнести продажи страховых услуг через банки. Эта тенденция, на наш взгляд, вполне закономерна и обусловлена следующими объективными причинами:

— банковские и страховые услуги близки по своей природе, поскольку входят в одну группу финансовых услуг;

— в состав многих крупных финансовых структур входят банки, страховые и лизинговые компании, что позволяет предлагать потребителю комплексный или комбинированный пакет банковских, страховых, лизинговых и иных услуг;

— «пакетный» подход к продажам финансовых услуг через финансовые, в том числе и региональные, супермаркеты позволяет снизить себестоимость услуг и затраты на сервисное обслуживание клиентов;

— «пакетный» подход позволяет сократить общие расходы на рекламу, PR-акции, продвижение единого бренда и всех видов услуг, а такжеувеличить клиентскую базу и расширить присутствие на специализированных региональных рынках;

— совместные и перекрестные (кросс-сейлинговые) продажи широкого перечня финансовых услуг позволяют получить существенные конкурентные преимущества на специализированных рынках.

Маркетинговый канал более сложен по своей структуре, требует больших затрат на формирование и управление происходящими в нем процессами. В принципе, данный канал распределения может состоять из значительного количества как обособленных структурных элементов, так и самостоятельных сбытовых цепочек и отдельных сбытовых сетей. Форма его организации может меняться в зависимости от условий функционирования и уровня взаимодействия между участниками канала.

«Жесткая» вертикальная интеграция чаще всего используется, когда страховая компания осуществляет большинство операций цикла продаж собственными силами и ей необходимо контролировать деятельность участников канала. Существует также «гибкая» вертикальная интеграция, основанная на временном объединении участников в обособленный канал с сохранением за каждой организацией права независимого владения и управления. Основной проблемой регулирования деятельности такого канала является координация целей и результатов самостоятельного функционирования каждого из его структурных элементов.

Существенное значение для оптимальной работы маркетингового канала имеет движение внутри него, обозначаемое термином «поток». В данном случае под потоком понимается «совокупность функций, последовательно выполняемых участниками канала» [13].

Ключевое значение сохраняет и процедура отбора участников маркетингового канала. Для этого страховая компания должна заблаговременно разработать определенные требования к претендентам на роль страхового посредника. Например, для оценки посредника, в роли которого выступает юридическое лицо, могут использоваться следующие критерии: срок существования организации, ее бизнес-история, количество и финансовая надежность учредителей, организационно-правовая форма, опыт работы топ-менеджмента и уровень профессиональной подготовки персонала подразделений продаж, деловая репутация компании на рынке, ее рекламные и PR-возможности, наличие филиалов и агентских сетей и др. Кроме того, важно своевременно определить уровень совместимости программно-аппаратного обеспечения деятельности страховщика и посредника, а также возможность и способы организации информационного обмена между ними. В соответствии с принятой маркетинговой стратегией необходимо определить протяженность каналов, типы посредников, уровни их функционирования и сбытовой активности. Необходимо заранее продумать систему мотивации, оценки и контроля деятельности для каждого участника канала распределения. Должна быть также заблаговременно разработана процедура выхода участника канала, основанная на принципах минимизации финансовых и иных потерь для страховой компании и ее клиентов.

В последние годы все большее значение в работе маркетинговых каналов приобретает аутсорсинг. Под аутсорсингом в данном случае понимается перевод внутреннего подразделения страховой компании в организацию поставщика сервисных (вспомогательных) услуг. Пример такого взаимодействия — обслуживание всех входящих звонков страховой компании через фирму, оказывающую услуги внешнего контакт-центра.

При разработке стратегических планов страховщики в той или иной мере должны учитывать взаимодействие каналов распределения с другими инструментами интегрированных маркетинговых коммуникаций, а также возможность формирования новых перспективных маркетинговых каналов. К таковым в сфере страхования в первую очередь следует отнести электронные каналы. X. Джозеф Вэн дает следующее определение электронной коммерции — это «покупка и продажа товаров, услуг или информации посредством компьютерных сетей, преимущественно Интернета» [18]. Электронная коммерция включает несколько каналов продаж, среди них можно выделить:

— Е-продажи (от e-mail) — использование в качестве канала распространения электронной почты;

— L-продажи — реализация страховых услуг через веб-сайт компании и специализированные интернет-магазины.

Эти каналы получают все большее распространение в развивающейся бизнес-среде, в том числе и в страховой отрасли, в силу ряда объективных причин. Во-первых, основное преимущество Интернета — глобальная аудитория потенциальных потребителей услуг. Во-вторых, возможность круглосуточного доступа к информационным ресурсам на веб-сайтах страховщиков и интерактивного обмена данными при оформлении страховых полисов в режиме онлайн. В-третьих, страховые компании получают неограниченные возможности для создания систем персонализации и индивидуального обслуживания страхователей в рамках сегментов страхового рынка либо отдельных целевых групп. В-четвертых, приобретение страховых продуктов по каналам электронной коммерции, как правило, более удобно для потребителей и не требует от страховщика затрат на сервисное обслуживание в офисах. В-пятых, традиционные маркетинговые приемы, такие, например, как почтовые рассылки, телемаркетинг и отправление предложений о страховании по факсу, становятся все более дорогостоящими и менее эффективными. Есть и другие доводы в пользу создания систем продаж страховых услуг с использованием возможностей электронной коммерции. В частности, можно отметить общемировую устойчивую тенденцию к росту продаж страховых услуг через Интернет, которая сохраняется уже в течение длительного периода времени.

Вместе с тем данный маркетинговый канал имеет и серьезные недостатки. Продавец услуги взаимодействует с потребителем опосредованно, что не способствует установлению долгосрочных и прочных отношений между страховой компанией и клиентом. К тому же в России количество пользователей Интернета остается относительно небольшим ввиду низкого уровня компьютеризации потенциальных потребителей. В системе электронной коммерции ведущие страховые компании предлагают сравнительно небольшой перечень страховых услуг. Распространяемые по

интернет-каналам страховые продукты рассчитаны на массового потребителя и формализованный (упрощенный) порядок оформления полиса, что обычно не предполагает какой-либо персонализации страховой услуги в соответствии с индивидуальными запросами клиента.

Имеются и организационно-технические недостатки в работе каналов электронной коммерции. Например, по данным зарубежных исследователей (7), оперативность ответов на запросы клиентов через Интернет распределяется следующим образом:

— ответ в тот же день — 22%;

— автоматический ответ — 4%;

— ответ только на повторный запрос — 9%;

— ответ на второй день — 13%;

— ответ спустя двое суток — 39%;

— остается без ответа — 13%.

Приведенные выше цифры наглядно демонстрируют достаточно низкую оперативность работы этого электронного канала, поскольку получение ответа лишь спустя двое суток в 39% случаев вряд ли приемлемо для большинства потребителей.

При создании новых каналов распределения необходимо заранее определить их направленность, особенности функционирования, желаемую структуру и примерный состав участников. Одновременно должны учитываться разного рода ограничения, влияющие на эффективность работы канала: внешние, внутриорганизационные, управленческие и др. В случае модернизации действующих маркетинговых каналов ключевое значение приобретает анализ возможных разрывов канала, оценка их последствий для функционирования канала в целом и его участников. В большинстве случаев разрывы возникают в звене цена — ценность или спрос — предложение. Их можно устранять различными способами. Например, разрыв по спросу может быть ликвидирован за счет расширения перечня предоставляемых страховых и дополнительных услуг, повышения качества обслуживания клиентов, пересмотра базовых сегментов и целевых групп потребителей. Проблемы с предложением можно решить за счет привлечения новых участников канала или внедрения новых технологий продаж.

Завершая рассмотрение отдельных вопросов страхового маркетинга, связанных с повышением эффективности работы каналов распределения, необходимо отметить следующее. Значение маркетинга для современного этапа развития российского страхового рынка велико. Это связано с ростом внутриотраслевой конкуренции, потребностью в эффективных системах продаж страховых услуг в рыночных условиях, необходимостью удовлетворения возрастающих потребностей населения и организаций в страховой защите.

Широкое внедрение в деятельность отечественных страховщиков современного маркетингового комплекса и практическое освоение составляющих его маркетинговых инструментов является важным шагом на пути интеграции в мировую систему страхования накануне вступления России в ВТО.

Вместе с тем у многих российских страховщиков, в первую очередь на уровне топ-менеджмента, сохраняются устаревшие взгляды на маркетинг в общем и его «страховую составляющую» в частности. К их числу можно отнести распространенную оценку комплекса страхового маркетинга как определенной системы или механизма, обеспечивающего рост продаж страховых услуг. Об ошибочности подобных взглядов предупреждал Ф.Котлер [20], выделивший два наиболее типичных (и одновременно с этим неверных) подхода:

1) маркетинг есть сбыт, при том что сбыт — это всего лишь одна из составляющих маркетинга;

2) маркетингом занимается одно из подразделений компании, тогда как маркетинг — это процесс удовлетворения нужд потребителя, в котором прямо или косвенно участвуют все отделы и сотрудники, но в разной мере согласно своим функциональным обязанностям.

Что касается сферы страхования, то, на наш взгляд, можно выделить и другие ошибки в работе топ-менеджмента по управлению маркетинговыми каналами:

— стремление многих страховщиков максимально увеличить сбор страховых премий лишь за счет наращивания объемов продаж в ущерб работе по удержанию страхователей;

— концентрация внимания на факте покупки страхового полиса, а не на действительных нуждах потребителя страховых услуг;

— отсутствие критериев оценки, стандартов и процедур по поддержанию требуемого качества обслуживания клиента в период действия договора страхования;

— разработка новых перспективных страховых продуктов и модификация продуктовой линейки не в виде административного решения страховщика, а в качестве ответа на не удовлетворенные потребности потенциальных страхователей;

— недостаточная работа по внедрению современных информационных технологий и аппаратно-программных комплексов в интересах развития страхового маркетинга и эффективных технологий продаж страховых услуг;

— многие сотрудники подразделений продаж не обладают достаточными теоретическими знаниями в области страхового маркетинга и практическими навыками использования маркетингового инструментария в повседневной деятельности.

О необходимости кардинального пересмотра маркетинговых стратегий страховых компаний свидетельствуют и результаты бесед автора со страховщиками — участниками семинаров, конференций и других мероприятий. Полученная таким образом информация позволяет сделать определенные выводы о том, как меняется представление российского страховщика о современном страхователе и потенциальном клиенте.

Сухоруков Михаил Михайлович, начальник управления по сотрудничеству с партнерами НП «Объединенная страховая группа «Согласие», председатель совета директоров СК «Нептун», начальник отдела развития региональной сети ООО СК «Согласие», докторант Российской академии предпринимательства, кандидат исторических наук, г.Краснознаменск.<span />

Год 2004

Перспективные каналы продаж страховых услуг в регионах [12]

Александр Федонкин, заместитель генерального директора Московской страховой компании:

- При развитии региональной сети один из вариантов уменьшения расходов на открытие филиала и периода окупаемости этих расходов заключается в тиражировании технологий продаж, используемых в головном офисе. Открывшая в этом году более двадцати филиалов Московская страховая компания не только обеспечивает свои филиалы пакетами документов, бланковой продукцией, но и регулярно проводит тренинги для руководства и ведущих специалистов этих филиалов.

На уровень продаж влияют не только технологии, но и соответствие страховых продуктов целевым группам потребителей в регионах. Вспоминается рекламная кампания одного из крупных страховщиков по автострахованию в регионе газодобычи, в которой упор делался на покрытие по угону вне зависимости от наличия установленных противоугонных систем - в городе, окруженным тайгой, в котором угонов в принципе не было, подобная реклама не имела смысла.

Из каналов продаж актуальными являются те же, что и в Москве. Но, например, если в Москве предложения каких-либо товаров или услуг, включая страховые, распространяемых через сети многоуровневого маркетинга, вызывают недоверие и естественное желание защитить свой карман, то в регионах подобные каналы сбыта появились позднее и по ним реализуется немало полисов по страхованию жизни, от несчастных случаев и так далее.

Никита Исаев, президент страховой компании "Прайм Иншуранс":

- Стоит признать, что стремление региональных клиентов удержать финансовые потоки в регионе абсолютно оправданно, так как финансовое благополучие региона во многом зависит от страховщиков. Следствие этого - активная экспансия страховщиков в регионы, а также покупка крупными ФПГ страховых компаний с развитой региональной сетью. Яркими примерами являются покупка группой "Уралсиб" Промышленно-страховой компании; финансовые результаты "Росгосстраха" по ОСАГО напрямую зависят от их регионального портфеля. Для продвижения страховых продуктов необходимо: создание команды профессионалов, перераспределение инвестиционных ресурсов страховщика в регион, распространение под собственным брендом страховой культуры. Приоритет канала продаж страховых продуктов в России еще не определен. Германский путь агентской направленности прямых продаж заключается в работе клиента непосредственно с агентом страховщика. Английский брокерский путь продаж, напротив, не дает выхода клиента к прямому страховщику. На мой взгляд, Россия все-таки пойдет по пути континентальной Европы, и страховщикам стоит сделать акцент на развитии именно стационарных офисов продаж в регионе.

Всеволод Иванов, вице-президент "Росгосстраха":